หนึ่งในเรื่องว้าวุ่นของคนขายออนไลน์ หนีไม่พ้นเรื่องภาษี

ถ้าไม่อยากให้ธุรกิจพัง ก็ต้องรู้วิธีการวางแผนภาษีอย่างถูกต้อง

ทุกวันนี้ไม่ว่าจะเป็นซื้อ-ขาย จ่าย-โอน ล้วนทำผ่านระบบอิเล็กทรอนิกส์ ทำให้เกิดร่องรอยที่ตรวจสอบได้ง่าย ซึ่งในมุมของภาษี เมื่อมีร่องรอยย่อมทำให้เห็นชัดว่า ใครขายดี และนั่นหมายถึง “รายได้” ที่จะไปเกี่ยวข้องกับการเสียภาษีนั่นเอง

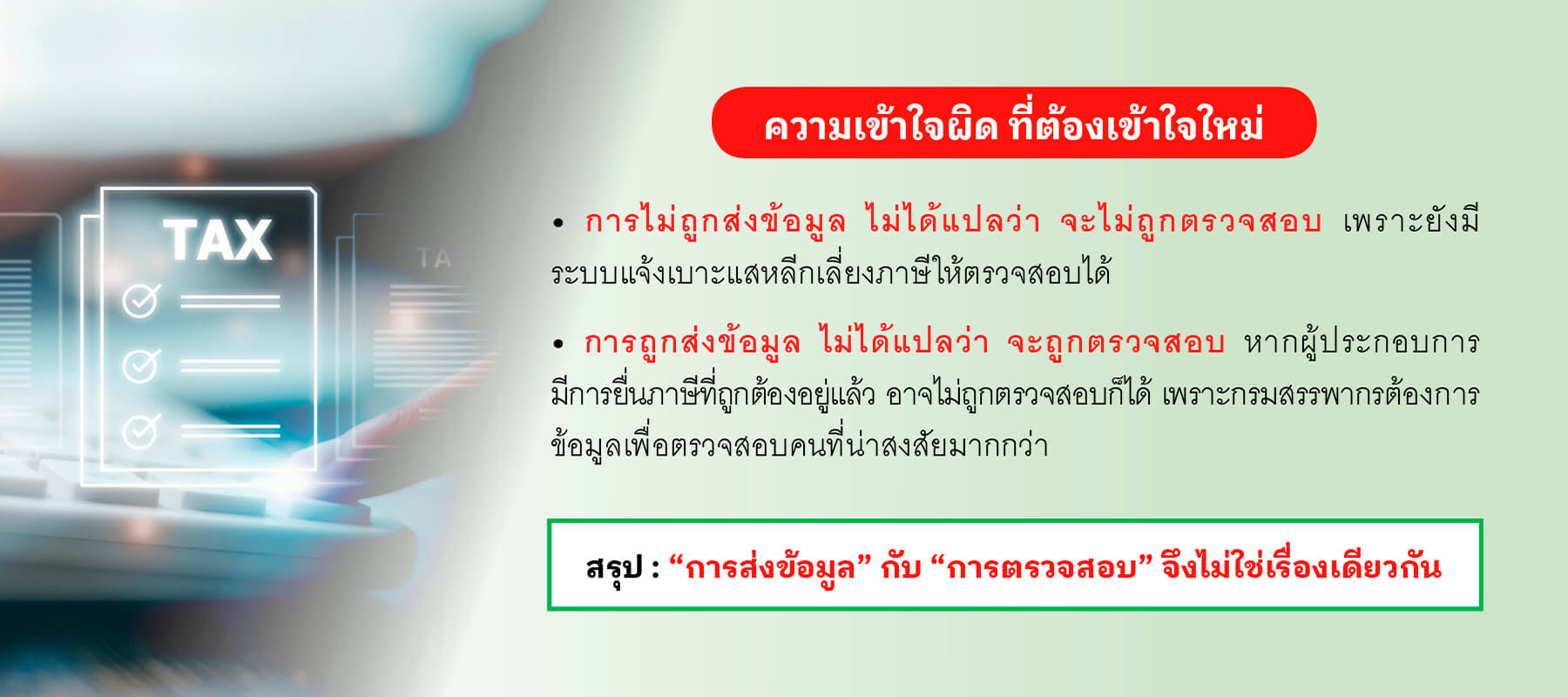

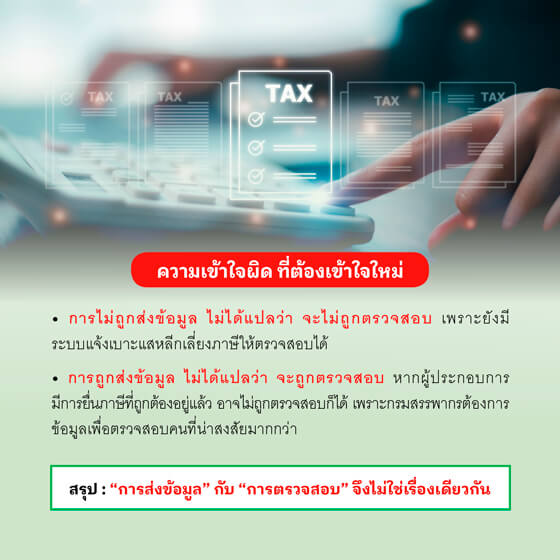

และจากกฎหมายภาษี e-Payment ที่ให้ธนาคารนำส่งข้อมูลแก่กรมสรรพากร สำหรับผู้ที่เข้า 2 เงื่อนไข คือ ฝากหรือรับโอนเงินทุกบัญชีรวมกันตั้งแต่ 3,000 ครั้ง โดยไม่ดูยอดเงิน หรือฝากหรือรับโอนเงินทุกบัญชีรวมกันตั้งแต่ 400 ครั้ง ยอดรวมตั้งแต่ 2 ล้านบาท หรือกระทั่งล่าสุดการที่ให้แพลตฟอร์มต้องส่งข้อมูลให้กรมสรรพากร เรียกได้ว่า วันนี้กรมสรรพากรสามารถเข้าถึงข้อมูลและตรวจสอบได้มากขึ้น

เมื่อมีรายได้ย่อมต้องมีการเสียภาษี และภาษีที่เกี่ยวข้องกับพ่อค้าแม่ค้าออนไลน์ โดยหลักๆ มี 2 ประเภท คือ

ความต่างของ 2 ภาษีนี้ คือ ให้จำคำว่า “มี” กับ “ถึง” กรณีมีรายได้ หากไม่ถูกยกเว้น ต้องเสียภาษีเงินได้ และถ้ารายได้ถึง 1.8 ล้านบาท ต้องจดภาษีมูลค่าเพิ่ม แต่ทั้ง 2 ภาษีนี้ สัมพันธ์กับคำเดียวกัน นั่นคือคำว่า “รายได้” เพราะจะเป็นจุดเริ่มต้นในการคำนวณภาษี

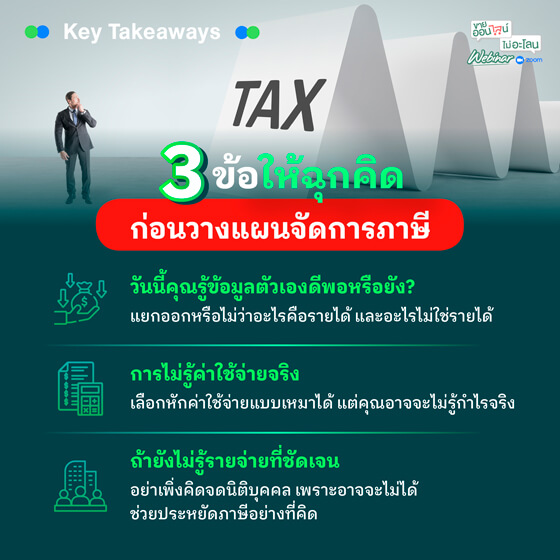

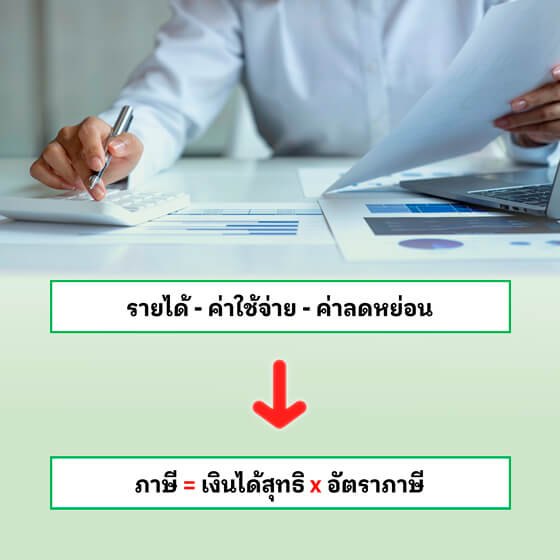

ขั้นแรกในการคำนวณภาษีเงินได้บุคคลธรรมดา สิ่งที่ต้องรู้ก่อน คือ การจะเสียภาษีมากหรือน้อยขึ้นอยู่กับ “เงินได้สุทธิ” โดยวิธีคิดเงินได้สุทธิมาจาก

ทั้งนี้ คำว่า “รายได้” หมายถึง ยังไม่ได้หักค่าใช้จ่าย เมื่อหักค่าใช้จ่ายแล้ว จะเรียกว่า กำไร ในการคำนวณภาษีเงินได้บุคคลธรรมดา รายได้กับค่าใช้จ่าย ถือเป็นสิ่งสำคัญ แต่ที่พบปัญหามากที่สุด คือ การไม่รู้รายได้และรายจ่ายที่ชัดเจน

จากนั้นเพื่อให้การคำนวณภาษีได้ถูกต้อง สิ่งที่พ่อค้าแม่ค้าออนไลน์ต้องรู้ต่อมาคือ

นาย A ขายของออนไลน์ (ซื้อมาขายไป) มีรายได้ทั้งปีจำนวน 1,500,000 บาท โดยมีค่าใช้จ่ายจริงจำนวน 1,000,000 บาท (ส่วนค่าลดหย่อน แม้จะไม่มีค่าลดหย่อนอะไรเลย แต่ตามกฎหมายแล้วจะให้สิทธิลดหย่อนส่วนตัว 60,000 บาท สามารถใช้ส่วนนี้เป็นค่าลดหย่อนได้ทันที)

(รายได้) 1,500,000 - (หักรายจ่ายจริง) 1,000,000 - (ค่าลดหย่อน) 60,000

เงินได้สุทธิ = 440,000

นำเงินได้สุทธิ เทียบกับตารางอัตราภาษีเงินได้บุคคลธรรมดา

440,000 - 300,000 x 10% = 14,000

(นำมาบวกรวมอัตราภาษีแต่ละขั้น) 7,500 + 14,000 = 21,500 (ภาษีที่ต้องจ่าย)

กรณีนาย A ใช้การหักค่าใช้จ่ายแบบเหมา

(รายได้) 1,500,000 - (หักรายจ่ายเหมา 60%) 900,000 - (ค่าลดหย่อน) 60,000

เงินได้สุทธิ = 540,000

นำเงินได้สุทธิ เทียบกับตารางอัตราภาษีเงินได้บุคคลธรรมดา

540,000 - 500,000 x 15% = 6,000

(นำมาบวกรวมอัตราภาษีแต่ละขั้น) 7,500 + 20,000 + 6,000 = 33,500 (ภาษีที่ต้องจ่าย)

อีกหนึ่งภาษีที่เกี่ยวข้องกับคนขายของออนไลน์ นั่นคือภาษีมูลค่าเพิ่ม (VAT) หลายคนสงสัยว่าเมื่อไรควรต้องจด VAT หากเป็นธุรกิจที่ไม่ได้รับยกเว้นภาษีมูลค่าเพิ่ม (ตามมาตรา 81 ดูข้อมูลเพิ่มเติมได้ที่นี่ ) เมื่อมีรายได้ถึงเกณฑ์ 1.8 ล้านบาท จะต้องยื่นจดทะเบียนภายใน 30 วัน

เมื่อยื่นจดภาษีมูลค่าเพิ่มไปแล้ว จำเป็นต้องยื่นอย่างต่อเนื่อง แม้ปีถัดไปรายได้จะไม่ถึง 1.8 ล้านบาทก็ตาม ในกรณีจะออกจาก VAT ได้ ต้องมียอดขายไม่ถึง 1.8 ล้านบาท ติดต่อกัน 3 ปี หรือเลิกกิจการ

ในกรณีถึงเกณฑ์ต้องจด VAT แต่ไม่มีการดำเนินการจดให้ถูกต้อง หากกรมสรรพากรตรวจสอบพบจะมีความผิด โดยจะต้องเสียทั้งภาษี VAT 7% เบี้ยปรับอยู่ที่ 20% ของภาษีและเงินเพิ่ม (ดอกเบี้ย) อยู่ที่ 1.5% ต่อเดือน ซึ่งความน่ากลัวของการคิดภาษี VAT ย้อนหลัง คือ นับตั้งแต่วันที่รายได้ถึงเกณฑ์ 1.8 ล้านบาท เรื่อยไปจนกระทั่งกรมสรรพากรตรวจพบ ไม่ได้เป็นลักษณะปีต่อปีเหมือนภาษีเงินได้

อีกประเด็นที่ต้องรู้ นั่นคือภาษี VAT จะไม่ใช่รายได้ของธุรกิจ คุณเป็นเพียงตัวกลางในการนำส่ง VAT ให้กับทางกรมสรรพากร โดยหลักการคิด VAT พูดง่ายๆ คือ เป็นการผลักภาระภาษีให้ลูกค้าเป็นผู้จ่ายเงินแทน หากธุรกิจคุณมีการจด VAT เวลาซื้อสินค้าจากคู่ค้าที่มี VAT เช่นกัน ส่วนนั้นจะเรียกว่า “ภาษีซื้อ” เมื่อคุณขายสินค้าที่รวม VAT ให้ลูกค้า ส่วนนี้จะเรียก “ภาษีขาย” ดังนั้น ในทุกเดือนหน้าที่ของคุณคือ นำส่งส่วนต่างของภาษีซื้อและภาษีขายให้กับกรมสรรพากรนั่นเอง

ข้อควรระวังคือ หากคุณไม่ได้จด VAT แต่ซื้อสินค้าจากคู่ค้ามี VAT เท่ากับ 7% ที่เกิดขึ้นคือ ต้นทุนของคุณ อาจทำให้กำไรลดลงได้ ดังนั้น แนะนำว่า หากมีรายได้มากกว่า 1.8 ล้านบาท และคู่ค้ามี VAT ควรจดทันที จดเร็วได้เปรียบ ตัดปัญหาโดนภาษีย้อนหลัง แต่ถ้ารายได้ยังไม่ถึง 1.8 ล้านบาท หรือยังไม่ได้จริงจังมากนัก อาจรอก่อนก็ได้