อย่างที่เราทราบกันดีอยู่แล้วว่า หนังสือชี้ชวนส่วนสรุปข้อมูลสำคัญ (Fund Fact Sheet) เป็นตัวช่วยสำคัญที่จะทำให้นักลงทุนสามารถเลือกลงทุนกองทุนได้ตามต้องการ ตามไลฟ์สไตล์ และช่วยเพิ่มโอกาสให้การลงทุนมีประสิทธิภาพมากขึ้น เพราะใน Fund Fact Sheet นั้นมีการบอกข้อมูลต่างๆ ที่เป็นประโยชน์ไว้สำหรับการลงทุนกองทุน เช่น กองทุนลงทุนในทรัพย์สินใด มีความเสี่ยงระดับไหน เหมาะกับใคร มีผลตอบแทนเป็นอย่างไร ฯลฯ ซึ่งเนื้อหาเหล่านี้เดิมทีอาจมีมากถึง 9 หน้า ทำให้นักลงทุนมักอ่านไม่ครบ ไม่ละเอียด หรืออ่านข้ามประเด็นสำคัญไปบ้าง ปัจจุบันเริ่มตั้งแต่ เดือนกรกฎาคม 2565 Fund Fact Sheet ได้มีการปรับรูปแบบใหม่ให้อ่านได้ง่ายขึ้นกว่าเดิม ที่สำคัญจำนวนหน้าลงเหลือ 3-5 หน้าเท่านั้น ส่วนจะมีอัปเดตอะไรใหม่ และมีประเด็นอะไรที่ไม่ควรพลาดบ้าง เรามาดูกัน

Fund Fact Sheet แบบใหม่ เปลี่ยนอะไรบ้าง

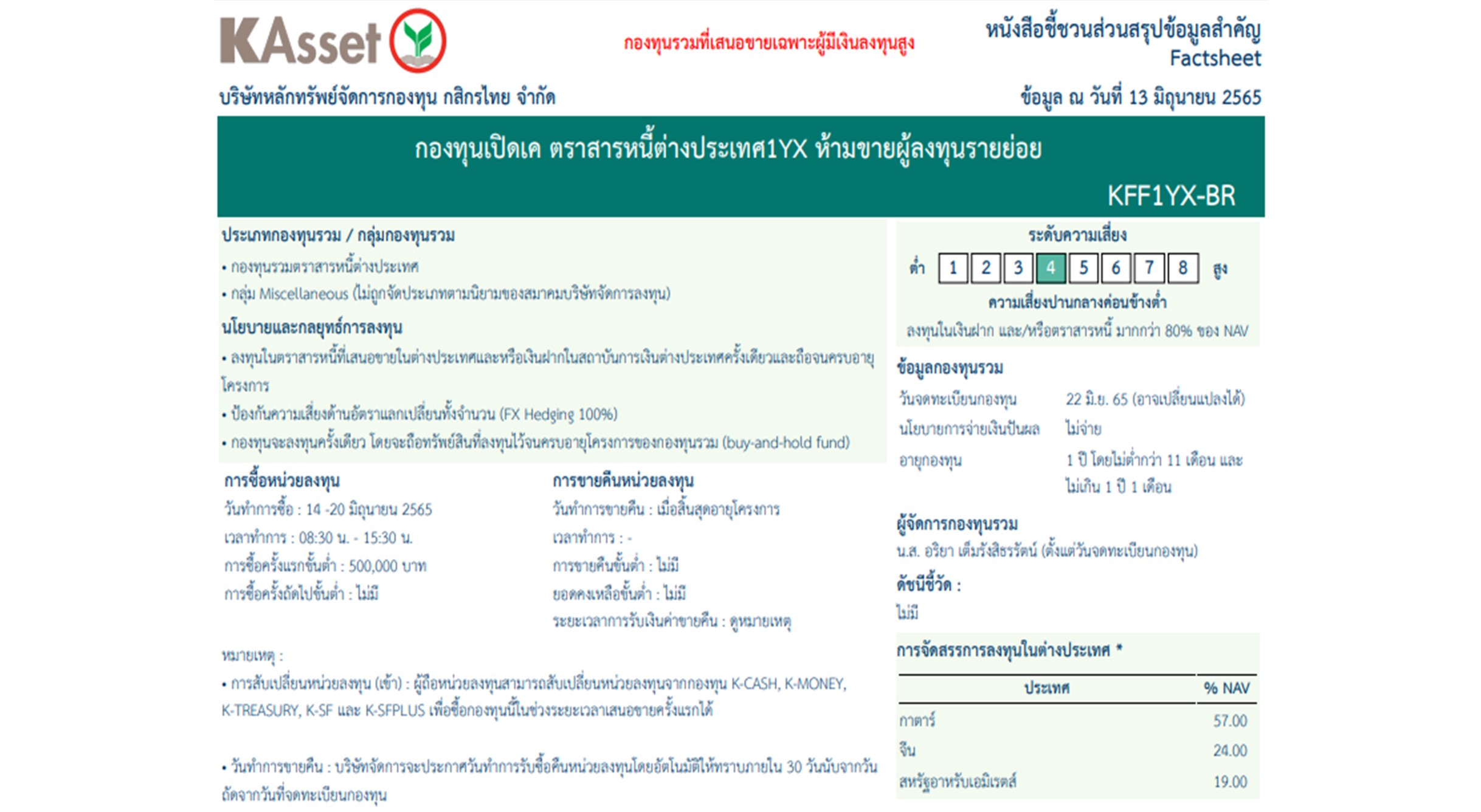

ถึงแม้จะมีการปรับลดจำนวนหน้าลง แต่รายละเอียดสำคัญที่นักลงทุนควรรู้ก็ยังคงมีอยู่ เพื่อให้เข้าใจ Fund Fact Sheet แบบใหม่ง่ายขึ้น ขอยกตัวอย่างเกณฑ์บางเกณณ์ที่ ก.ล.ต. (สำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์) ได้กำหนดไว้ เช่น

(1) ประเภทของกองทุนรวม ข้อมูลต้องไม่เกิน 500 ตัวอักษร และจัดประเภทกองทุนรวมตามที่สมาคมบริษัทจัดการลงทุนกำหนด

(2) นโยบายและกลยุทธ์การลงทุน ข้อมูลต้องสั้นและกระชับ ระบุกลยุทธ์การลงทุน และถ้ามีกองทุนหลักต้องเปิดเผยชื่อกองทุนหลักด้วย

(3) ระดับความเสี่ยง ต้องใช้สีเดียวในการแสดงในช่องระดับความเสี่ยง เพื่อที่จะไม่ให้เป็นการชี้นำผู้ลงทุนให้เข้าใจผิดถึงความหมายของแต่ละระดับสี

(4) การซื้อขายหน่วยลงทุน ให้ระบุวันและเวลาที่สามารถทำการซื้อขายได้ ขั้นต่ำการลงทุนแต่ละครั้ง รวมไปถึงขั้นต่ำของยอดการขายคืนและยอดคงเหลือ เป็นต้น

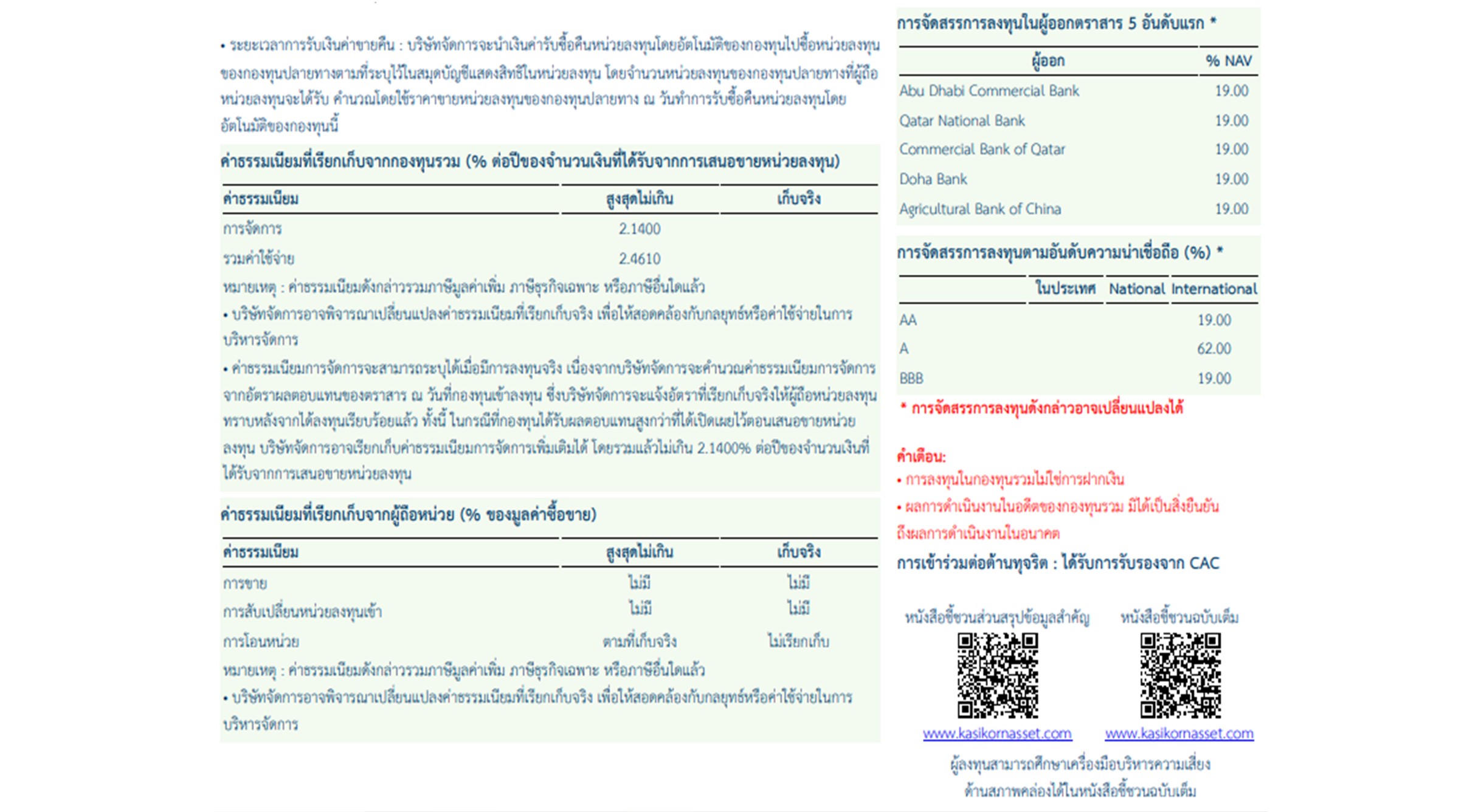

ข้อมูลที่สำคัญต่างๆ ของกองทุนจะสรุปอยู่ใน 1-2 หน้าแรกไม่ว่าจะเป็น ชื่อกองทุน ระดับความเสี่ยง นโยบายและกลยุทธ์การลงทุน สัดส่วนทรัพย์สินที่ลงทุน ดัชนี้ชีวัดการลงทุน เงื่อนไขการซื้อขายหน่วยลงทุน ค่าธรรมเนียมที่เรีบกเก็บ และคำเตือนสำคัญ ผลการดำเนินงานย้อนหลังทั้งแบบปีปฏิทินและแบบปักหมุด ซึ่งผลการดำเนินงานย้อนหลังแบบปีปฏิทินเป็นการแสดงผลตอบแทนรายปีเทียบกับดัชนีชี้วัด ส่วนผลการดำเนินงานแบบปักหมุดเป็นการแสดงผลตอบแทนย้อนหลัง (ข้อมูล ณ วันที่) ตามช่วงเวลาต่างๆ ซึ่งจะแสดงทั้งผลตอบแทน ความเสี่ยงหรือความผันผวนของกองทุนนั้นๆ เทียบกับดัชนีชี้วัดในแต่ละช่วงเวลา เป็นต้น ส่วนในหน้าถัดไปจะเป็นคำอธิบายหรือเอกสารเพิ่มเติม เช่น หนังสือยอมรับความเสี่ยงจากการลงทุนที่นักลงทุนต้องลงนาม เป็นต้น ( ตัวอย่าง Fund Fact Sheet ปรับใหม่ฉบับเต็ม >>>

https://www.kasikornasset.com/FundDocument/Fund_Fact_Sheet/KFF1YX-BR.pdf )

เทคนิคการอ่าน Fund Fact Sheet ให้เข้าใจใน 1 นาที

ขอแนะนำเทคนิคการอ่านสำหรับนักลงทุนหน้าใหม่ หรือคนที่ยังไม่แน่ใจว่าจะจับจุดข้อมูลตรงไหนดี รวบรวมมาเป็นเทคนิคเพื่อให้เข้าใจใน 1 นาทีตามรายละเอียดดังนี้

1) ดูประเภทของกองทุน :

เพื่อให้รู้ว่ากองทุนนี้เป็นกองทุนประเภทใด เช่น กองทุนตราสารทุน กองทุนตราสารหนี้ กองทุนผสม หรือกองทุนตราสารทุนต่างประเทศ เป็นต้น

2) ดูกลยุทธ์การลงทุน :

เพื่อให้รู้ว่ากองทุนนี้บริหารจัดการและใช้กลยุทธ์อะไรเพื่อให้ได้ผลตอบแทนมา เช่น กองทุนนี้ลงทุนในตราสารหนี้และเงินฝากของสถาบันการเงินในต่างประเทศ โดยมีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน เป็นต้น

3) ดูระดับความเสี่ยง :

เพื่อให้สามารถประเมินตัวเองก่อนตัดสินใจลงทุนว่ากองทุนนี้เหมาะกับตัวเองหรือไม่ โดยระดับเสี่ยงของกองทุนแบ่งเป็นระดับ 1 ถึง 8 เรียงจากระดับความเสี่ยงต่ำไปจนถึงระดับความเสี่ยงสูงมากอย่างมีนัยสำคัญ

4) ดูสัดส่วนทรัพย์สินที่ลงทุน :

เพื่อดูข้อมูลและสัดส่วนของทรัพย์สินที่กองทุนได้ลงทุนไว้ว่ากองทุนที่สนใจมีการลงทุนทรัพย์สินไหนเป็นหลัก หากเป็นการลงทุนหุ้นต่างประเทศ ก็ควรศึกษาเพิ่มเติมว่ากองทุนที่เราสนใจมีการลงทุนบริษัทอะไรบ้าง ความมั่นคงและสถานการณ์ของบริษัทในตอนนั้นเป็นอย่างไร นอกเหนือจากการดูข้อมูลใน Fund Fact Sheet

5) ดูค่าธรรมเนียมที่เรียกเก็บ :

เพื่อให้รู้ว่าเงินที่นักลงทุนนำไปเพื่อซื้อหน่วยลงทุนจะมีการถูกเรียกเก็บค่าธรรมเนียมอะไรบ้างและจำนวนเท่าไร ซึ่งค่าธรรมเนียมส่วนใหญ่แบ่งออกเป็น 2 ประเภทด้วยกันคือ ค่าธรรมเนียมที่เรียกเก็บจากกองทุนรวม (คิดจาก % ต่อปีของ NAV) และค่าธรรมเนียมที่เรียกเก็บจากผู้ถือหน่วย (คิดจาก % ของมูลค่าซื้อขาย) ซึ่งค่าธรรมเนียมเหล่านี้มีผลกระทบต่อผลตอบแทนที่นักลงทุนจะได้รับ และในบางกองทุนอาจไม่มีการเรียกเก็บค่าธรรมเนียมบางรายการด้วย

Tips เพิ่มเติม

1) ระดับความเสี่ยงเท่ากันไม่ได้หมายความว่าจะเสี่ยงเท่ากัน

• ยกตัวอย่างกองทุนรวมที่มีความเสี่ยงระดับ 4 เป็นกองทุนที่ลงทุนในตราสารหนี้ เช่น หุ้นกู้ของบริษัทเอกชน ซึ่งหุ้นกู้เองนั้นก็มีการจัดอันดับความน่าเชื่อถือของผู้ออกหรือหุ้นกู้ (Credit Rating) เอาไว้เพื่อบอกถึงความสามารถในการชำระหนี้ ซึ่งเป็นการบ่งบอกถึงคุณภาพหุ้นกู้นั้นๆ

• อันดับความน่าเชื่อถือแบ่งออกเป็นกลุ่มที่น่าลงทุน (Investment Grade) หมายถึง เรทติ้งตั้งแต่ระดับ AAA ลงมาถึง BBB- จะเป็นกลุ่มที่มีความเสี่ยงค่อนข้างต่ำ และกลุ่มต่ำกว่าระดับลงทุน (Speculative) หมายถึง เรทติ้งตั้งแต่ BB+ ลงมาจนถึง D และตราสารที่ไม่ได้รับการจัดอันดับเครดิต (Unrated Bond) จะเป็นกลุ่มที่มีความเสี่ยงสูง

• ดังนั้นกองทุนที่มีระดับความเสี่ยง 4 เหมือนกันแต่การลงทุนในหุ้นกู้นั้นอาจแตกต่างกัน เช่น กองทุนแรกลงทุนในหุ้นกู้ AAA 80% และ A 20% ส่วนกองทุนที่สองลงทุนในหุ้นกู้ BBB 100% แม้ทั้งสองกองทุนจะมีความเสี่ยงระดับ 4 เท่ากัน แต่กองทุนที่สองจะมีความเสี่ยงสูงกว่า (นักลงทุนสามารถดูสรุปข้อมูลการจัดสรรการลงทุนตามอันดับความน่าเชื่อถือได้ใน Fund Fact Sheet)

2) ค่าธรรมเนียมการซื้อขายที่นักลงทุนควรรู้

• ค่าธรรมเนียมที่เรียกเก็บจากผู้ถือหน่วยลงทุนจะเกิดขึ้นตอน “ซื้อ” หรือ “ขาย” หน่วยลงทุน โดยจะเก็บเป็น % ของมูลค่าซื้อขาย โดยคิดรวมเข้าไปในราคา NAV ที่ บลจ. แจ้งให้ทราบตอนยืนยันคำสั่งซื้อขาย เช่น กองทุน K-GINCOME(A) จากกสิกรไทยมีราคา NAV ณ วันที่ 30/6/65 เท่ากับ 11.3632 บาท/หน่วย เก็บค่าธรรมเนียมซื้อ 1% หากซื้อจะต้องซื้อที่ราคา 11.4769 บาท ส่วนค่าธรรมเนียมตอนขายออกได้รับการยกเว้น จากข้อมูลตรงนี้หากนักลงทุนดูแค่ราคา NAV เฉยๆ อาจทำให้คำนวณคาดเคลื่อนและเข้าใจผิดคิดว่าทำไมจำนวนหน่วยลงทุนได้ไม่ครบ เมื่อเอามาคำนวณกับราคา NAV ที่อาจจะยังไม่รวมค่าธรรมเนียมซื้อเปลี่ยน

• ค่าธรรมเนียมที่เรียกเก็บจากกองทุนรวม ซึ่งผู้ลงทุนจะไม่ถูกเก็บโดยตรง แต่กองทุนจะหักค่าธรรมเนียมส่วนนี้ออกจากราคา NAV ของกองทุนที่อัปเดตทุกวัน โดย % ค่าธรรมเนียมส่วนนี้จะคิดเป็น % ต่อปี โดยจะเอาไปหาร 365 แล้วนำไปหักออกจาก NAV วันต่อวัน เช่น กองทุน K-CBOND เก็บค่าธรรมเนียมการจัดการ 0.4280 % ต่อปี หมายความว่ากองทุนจะหัก NAV ออกไปวันละ 0.0012% คิดจาก [0.4280% ÷ 365] การเข้าใจค่าธรรมเนียมนี้จะทำให้นักลงทุนทราบว่าราคา NAV ณ สิ้นวันที่เห็นนั้นจะถูกหักค่าธรรมเนียมไปเรียบร้อยแล้ว

นอกจากปัจจัยที่กล่าวมา นักลงทุนควรพิจารณาปัจจัยอื่นๆ ใน Fund Fact Sheet ประกอบด้วย เช่น เรื่องการป้องกันความเสี่ยงค่าเงิน วันหยุดทำการกองทุนโดยเฉพาะกองทุนต่างประเทศ (หากนักลงทุนไม่ทันสังเกตุเกิดอยากขายกองรีบใช้เงินด่วนๆอาจมีปัญหาได้) เงื่อนไขที่เข้าใจยาก อย่าง Auto Redemption หรือ กองทุน Trigger Fund หรือ แม้แต่กองทุนประหยัดภาษีต่างๆ หากไม่เข้าใจแนะนำให้ถามผู้แนะนำการลงทุน พนักงานที่ทำการแนะนำนั้นๆ หรืออย่างน้อยควรหาคำอธิบายให้เข้าใจให้ดีก่อนลงมือซื้อจริงเสมอ

ขอขอบคุณข้อมูลจาก : สำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (ก.ล.ต.)