หากพูดถึงการเก็บเงิน ทางเลือกที่ได้รับความนิยมสำหรับคนที่เน้นความปลอดภัยสำหรับเงินต้นหรือต้องการผลตอบแทนที่แน่นอน คงไม่พ้นการเก็บเงินผ่านประกันสะสมทรัพย์ สำหรับใครที่ให้ความสำคัญกับผลตอบแทน หากเป็นเงินฝาก/พันธบัตร/หุ้นกู้ ส่วนใหญ่จะดูกันที่อัตราดอกเบี้ย หากเป็นกองทุนรวมมักดูที่ผลการดำเนินงานย้อนหลัง ส่วนประกันชีวิตสิ่งที่ใช้ดูผลตอบแทนได้ก็คือ IRR

ทำความเข้าใจ IRR

1) IRR คืออะไร

หลายคนอาจเคยได้ยินคำว่า IRR (Internal Rate of Return) ซึ่งเป็นการคำนวณหาอัตราผลตอบแทนต่อปีจากการเก็บเงินหรือลงทุน โดยคำนวณจากกระแสเงินสดที่จ่ายออกไป เช่น ค่าเบี้ยประกัน ฯลฯ และกระแสเงินสดที่ได้รับ เช่น เงินคืนระหว่างสัญญา และเงินครบสัญญา ฯลฯ

2) รู้ IRR ได้อย่างไร

นอกจากการคำนวณ IRR ด้วยตนเอง ซึ่งสามารถทำได้จากการเขียนสูตร Excel ด้วยฟังค์ชั่น XIRR หรือใช้โปรแกรมสำเร็จรูปที่มีคนทำไว้ให้ โดยใช้ข้อมูลของประกันสะสมทรัพย์ที่เราสนใจว่า จ่ายเบี้ยกี่ปี ค่าเบี้ยปีละเท่าไร มีเงินคืนในปีไหนบ้าง ปีละเท่าไร เป็นต้น อีกวิธีที่ทำได้คือการสอบถามจากพนักงานขายโดยตรง ซึ่งปัจจุบันประกันสะสมทรัพย์ที่มีเงินคืนแน่นอนตามสัญญา (ไม่รวมประกันชีวิตแบบมีเงินปันผล) ที่ขายผ่านธนาคารกสิกรไทยส่วนใหญ่ IRR จะอยู่ที่ 0.38% – 1.75%ต่อปี ขึ้นกับแบบประกัน ทุนประกัน เพศและอายุผู้เอาประกัน เป็นต้น

เปรียบเทียบผลตอบแทน ประกันชีวิต vs กองทุน

หากแบ่งรูปแบบประกันสะสมทรัพย์จากลักษณะการจ่ายเบี้ย จะแบ่งได้ 2 แบบ ได้แก่ (1) แบบจ่ายเบี้ยครั้งเดียว และ (2) แบบจ่ายเบี้ยรายปี สำหรับประกันชีวิตแบบจ่ายเบี้ยครั้งเดียว เราสามารถนำ IRR ของประกันนั้น ไปเปรียบเทียบกับผลการดำเนินงานย้อนหลังของกองทุนรวมได้ แต่ควรเปรียบเทียบด้วยระยะเวลาการเก็บเงินหรือลงทุนที่ใกล้เคียงกัน ตัวอย่างเช่น เปรียบเทียบประกันสะสมทรัพย์ 10/1 (จ่ายเบี้ยครั้งเดียว ครบสัญญา 10 ปี) กับกองทุน K-CBOND-A ซึ่งเป็นกองทุนตราสารหนี้ ด้วยผลการดำเนินงานย้อนหลัง 10 ปี ของกองทุน ณ 30 ก.ย. 65 อยู่ที่ 1.96%ต่อปี ดังนั้นหาก IRR ของประกันสะสมทรัพย์แบบจ่ายครั้งเดียวต่ำกว่า 1.96%ต่อปี ทางเลือกการลงทุนผ่านกองทุน K-CBOND-A ที่ผ่านมาจะให้ผลตอบแทนที่สูงกว่า (ดูผลการดำเนินงานกองทุนย้อนหลังได้ที่ Click)

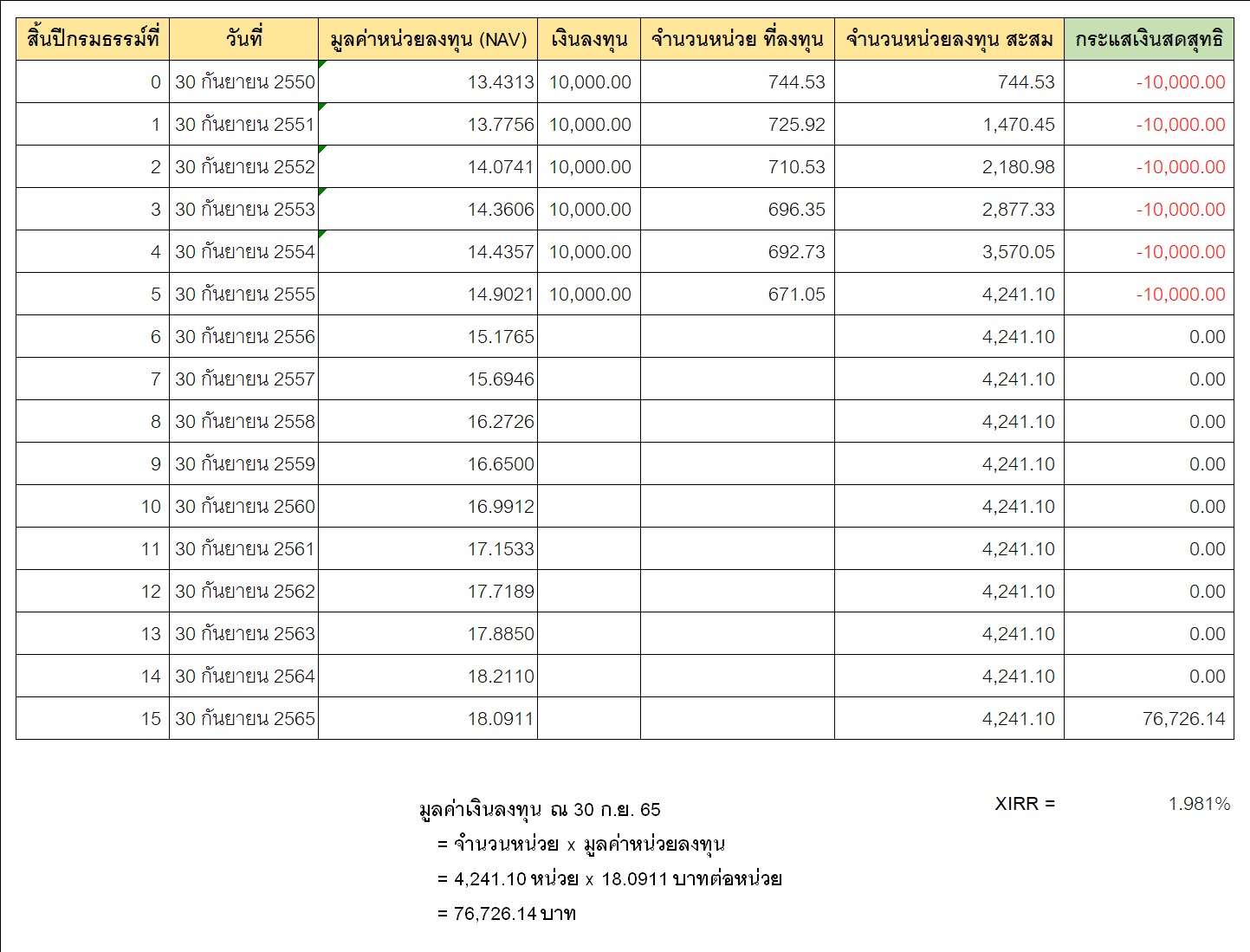

สำหรับประกันชีวิตแบบจ่ายเบี้ยรายปี การเปรียบเทียบกับผลการดำเนินงานย้อนหลังของกองทุนเป็นเพียงการเปรียบเทียบได้เบื้องต้นเท่านั้น แต่หากจะเปรียบเทียบให้ชัดเจนหรือละเอียดยิ่งขึ้น ควรคำนวณด้วยฟังค์ชั่น XIRR ในโปรแกรม Excel ตัวอย่างเช่น เปรียบเทียบประกันสะสมทรัพย์ 615 (จ่ายเบี้ย 6 ปี ครบสัญญา 15 ปี) กับการลงทุนกองทุน K-CBOND-A จำนวน 6 ครั้งๆ ละ 10,000 บาท ในวันที่ 30 ก.ย. ของปี 2550-2555 (กรณีตรงกับวันหยุด จะลงทุนในวันทำการถัดไป) ด้วยเงินลงทุนรวม 60,000 บาท ถือลงทุนจนครบ 15 ปี หรือถึง 30 ก.ย. 65 เงินลงทุนจะกลายเป็น 76,726 บาท โดย IRR ที่คำนวณได้อยู่ที่ 1.98%ต่อปี ดังนั้นหาก IRR ของประกันสะสมทรัพย์ที่นำมาเปรียบเทียบต่ำกว่าที่คำนวณ แสดงว่าที่ผ่านมาการลงทุน K-CBOND-A ทำผลตอบแทนได้สูงกว่า เป็นต้น

จากตัวอย่างการลงทุนข้างต้นนอกจากการลงทุนในกองทุนตราสารหนี้จะมีโอกาสได้รับผลตอบแทนที่สูงกว่า IRR ประกันสะสมทรัพย์ทั่วไปแล้ว ยังมีจุดเด่นกว่าประกันสะสมทรัพย์ในเรื่องของสภาพคล่อง นั่นคือหากมีความจำเป็นต้องใช้เงิน ก็สามารถขายคืนได้ทุกวันทำการและรอประมาณ 2 วันทำการก็จะได้รับเงิน (ขึ้นกับแต่ละกองทุน) อย่างไรก็ตามการตัดสินใจซื้อประกันอาจไม่ได้ขึ้นอยู่กับผลตอบแทนหรือ IRR เพียงอย่างเดียว เนื่องจากนอกจากการเก็บเงินแล้วประกันยังสามารถสร้างความคุ้มครองชีวิตเพื่อเป็นเงินก้อนให้กับคนข้างหลังยามเราจากไป หรือเพิ่มความคุ้มครองสุขภาพด้วยการซื้อสัญญาคุ้มครองสุขภาพแนบเพิ่มกับประกันชีวิตหลักได้

สำหรับใครที่มีประกันชีวิตและได้รับเงินคืนระหว่างสัญญาอยู่ ก็มีทางเลือกที่จะนำเงินคืนที่ได้รับนั้นไปทำประโยชน์ได้มากกว่าการเก็บไว้ในเงินฝากออมทรัพย์หรือนำไปใช้จ่าย เช่น นำไปลงทุนต่อในทางเลือกที่สนใจหรืออาจเริ่มต้นที่กองทุนตราสารหนี้ที่ได้เล่าไปตอนต้นเพื่อเป็นการนำเงินไปลงทุนต่อยอดให้งอกเงย หรือนำไปเป็นค่าเบี้ยประกันสุขภาพที่เป็นสัญญาแนบเพิ่มเติมเพื่อเปลี่ยนจากเงินคืนปีละหลักพันหลักหมื่น มาเป็นความคุ้มครองค่ารักษาพยาบาลหลักแสนหลักล้านก็ยังได้

ขอขอบคุณข้อมูลจาก : บริษัทหลักทรัพย์จัดการกองทุนกสิกรไทย, สมาคมบริษัทจัดการลงทุน (AIMC)

Disclaimer: “ทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทนและความเสี่ยงก่อนการตัดสินใจลงทุน”