ท่ามกลางเศรษฐกิจโลกที่ชะลอตัวลงในช่วงปลายวัฏจักร (Late economic cycle) ธนาคารกลางทั่วโลกต่างพร้อมใจกันลดดอกเบี้ยนโยบายลงในปี 2019 มาถึงปีนี้ ตอนเริ่มต้นปี ดูเหมือนว่าสถานการณ์จะมีแนวโน้มดีขึ้นโดยเฉพาะหลังสหรัฐฯ และจีนสามารถทำข้อตกลงการค้า Phase 1 ร่วมกันได้ แต่แล้วการระบาดของไวรัสโคโรนา (Covid-19) ก็ปะทุขึ้น ทำให้เศรษฐกิจโลกกลับเข้าสู่ความกังวลอีกครั้ง และแน่นอนว่า ธนาคารกลางจะถูกกดดันให้ลดดอกเบี้ยเพื่อกระตุ้นเศรษฐกิจต่อเนื่อง อย่างคณะกรรมการนโยบายการเงินของไทยเองก็มีมติเป็นเอกฉันท์ลดอัตราดอกเบี้ยนโยบายลง 0.25% มาอยู่ที่ 1.00% ซึ่งเป็นระดับต่ำที่สุดเป็นประวัติการณ์เมื่อวันที่ 5 กุมภาพันธ์ ที่ผ่านมา สวนทางกับที่ตลาดคาด ว่า กนง. จะคงดอกเบี้ยในการประชุมรอบนี้ หลังจากที่ค่าเงินบาทได้อ่อนค่าลงกว่า 4% (เทียบดอลล่าร์สหรัฐฯ) ตั้งแต่ต้นปี ทำให้ลดผลกระทบเชิงลบต่อภาคการส่งออก และเพื่อเก็บกระสุนหรือคงอัตราดอกเบี้ยให้อยู่ในระดับสูงพอ ที่ กนง. จะสามารถลดได้ในครั้งต่อไป หากมีเหตุการณ์ที่ไม่คาดคิดเกิดขึ้นต่อเศรษฐกิจ

หากแนวโน้มดอกเบี้ยโลกยังคงปรับลดลงต่อเนื่อง สวนทางกับสภาพคล่องในระบบที่เพิ่มสูงขึ้น เหตุการณ์เช่นนี้มักส่งผลดีต่อสินทรัพย์เสี่ยงอย่างหุ้น เพราะการฝากเงินได้ดอกเบี้ยน้อยจะไม่ดึงดูดใจนักลงทุนอีกต่อไป นักลงทุนมักมองหาผลตอบแทนที่สูงขึ้นจากการลงทุนในสินทรัพย์ที่เสี่ยงขึ้น ตามหลักการของ Earning Yield Gap ซึ่งคือ ส่วนต่างระหว่าง ผลกำไรต่อหุ้นหารด้วยต้นทุนราคา (ส่วนกลับของ P/E Ratio) ซึ่งสะท้อนผลตอบแทนจากการลงทุนในหุ้น กับอัตราผลตอบแทนพันธบัตรรัฐบาลอายุ 10 ปี ตามปกติแล้ว ค่า Earning Yield Gap ยิ่งสูง ยิ่งน่าดึงดูดใจต่อการลงทุนในหุ้น เพราะสะท้อนว่าผลตอบแทนจากการลงทุนในหุ้นสูงกว่าผลตอบแทนของพันธบัตรรัฐบาลมาก

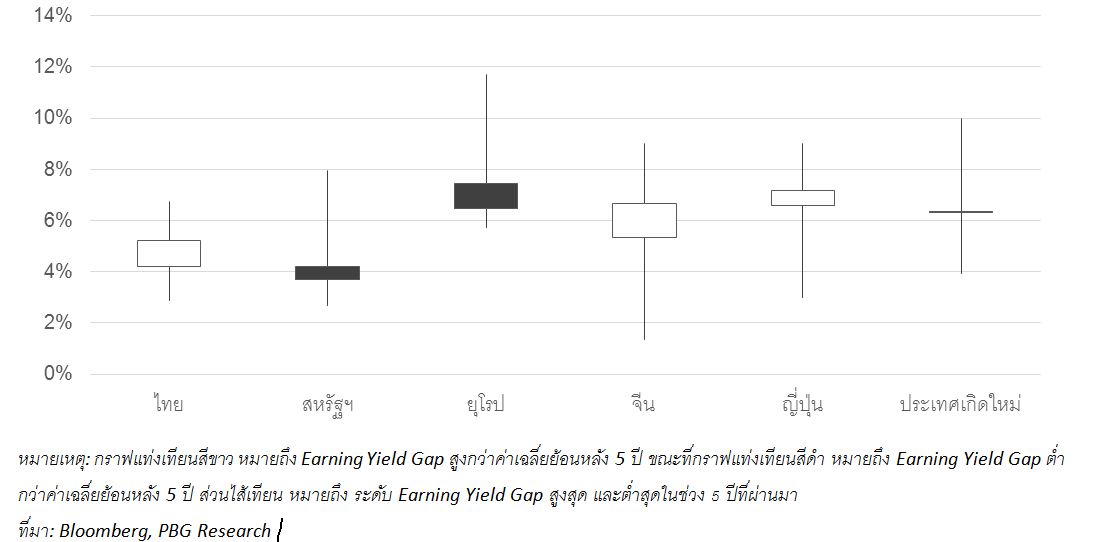

คำถาม คือ ปัจจุบัน Earning Yield Gap ของไทย และประเทศอื่นๆ เป็นอย่างไร ถ้าคิดเร็วๆ ตามหลักแล้วส่วนต่างควรจะกว้างขึ้นจากดอกเบี้ยที่ลดลง แต่ในทางกลับกัน สิ่งที่พบคือระดับกำไรสุทธิของบริษัทจดทะเบียน (Earning) ก็ชะลอตัวลงตามทิศทางเศรษฐกิจโลกที่อ่อนแอลงเช่นเดียวกัน หากพิจารณาจากกราฟจะพบว่า Earning Yield Gap ของไทย จีน และญี่ปุ่น ยังน่าสนใจ เห็นได้จากกราฟแท่งเทียนสีขาวที่สะท้อนว่า ส่วนต่างระหว่างผลตอบแทนตลาดหุ้นเทียบกับพันธบัตรสูงกว่าค่าเฉลี่ยย้อนหลัง 5 ปี ขณะที่กราฟแท่งเทียนสีดำ หมายถึง Earning Yield Gap ของสหรัฐฯ ยุโรป และกลุ่มประเทศเกิดใหม่ในปัจจุบันที่ต่ำกว่าค่าเฉลี่ยย้อนหลัง 5 ปี ถ้าใช้ Earning Yield Gap เป็นมาตรวัด การลงทุนในหุ้นประเทศดังกล่าวอาจไม่คุ้ม เหมือนแต่ก่อน

อย่างไรก็ดี Earning Yield Gap ก็ไม่ใช่ตัวชี้วัดเดียวในการเลือกลงทุน ปัจจัยพื้นฐานยังคงสำคัญ สำหรับไทย และญี่ปุ่น ปัจจัยพื้นฐานขับเคลื่อนเศรษฐกิจยังไม่ชัดเจน ไทยเองยังเผชิญกับปัญหา พ.ร.บ.งบประมาณล่าช้า การชะลอการเบิกจ่ายงบภาครัฐฯ รวมไปถึงภาคการส่งออกและการท่องเที่ยวก็ยังถูกกดดัน ขณะที่ญี่ปุ่น เศรษฐกิจเข้าสู่ทางตันมานานจากปัญหาโครงสร้างประชากรสูงอายุ อีกทั้งความสามารถในการลดดอกเบี้ยก็จำกัด เนื่องจากดอกเบี้ยนโยบายปัจจุบันเข้าขั้นติดลบอยู่แล้ว ข้ามมาที่ประเทศจีน ที่แม้ว่า GDP จีนไตรมาส 1 จะถูกประมาณการณ์ว่าผลกระทบจากไวรัสโคโรนาอาจทำให้เศรษฐกิจขยายตัวลดลง 1.4% ทำให้ GDP ไตรมาส 1 ขยายตัวเพียง 4.5% เท่านั้น แต่เรามองว่าหากผ่านปัญหาการแพร่ระบาดของไวรัสโคโรนาไป จีนยังมีโอกาสในการขับเคลื่อนเศรษฐกิจให้กลับมาเติบโตได้ดีอยู่มาก ไม่ว่าจะเป็นการใช้มาตรการกระตุ้นผ่านนโยบายการคลังอย่างการลดภาษี หรือให้เงินอุดหนุนกลุ่มอุตสาหกรรมที่ได้รับผลกระทบโดยตรง ไปจนถึงนโยบายการเงินผ่านการลดดอกเบี้ยเงินกู้ และการลดอัตราการตั้งสำรองของธนาคารพาณิชย์ (ปล่อยกู้มากขึ้น)

Earning Yield Gap ในปัจจุบันเทียบกับค่าเฉลี่ยย้อนหลัง 5 ปี

ประจำวันที่ 14 กุมภาพันธ์ 2563