ทรัมป์ได้รับชัยชนะเลือกตั้งสหรัฐฯ คว้าคะแนนเสียงข้างมากทั้ง 2 สภาฯ หนุน Down Jones พุ่งแรงกว่า 3%

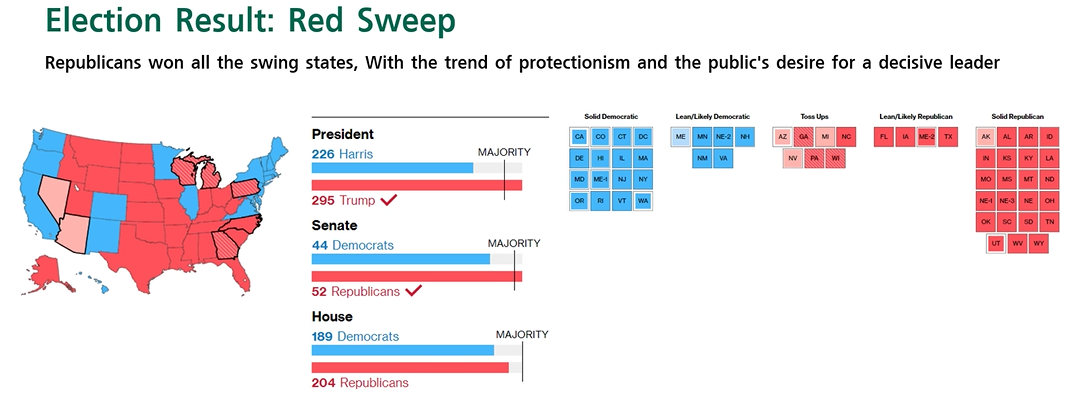

ผลการเลือกตั้งสหรัฐฯในวันที่ 5 พ.ย. โดนัลด์ ทรัมป์ ได้รับชัยชนะเป็นสมัยที่ 2 โดยรวบรวมคะแนนเสียงคณะผู้เลือกตั้ง (Electoral Vote) ได้มากกว่า 270 เสียง และพรรครีพับลิกันสามารถครองเสียงส่วนใหญ่ทั้งในสภาบนและสภาล่าง (Republican Sweep) ส่งผลให้นโยบายต่างๆที่ทรัมป์เคยหาเสียงไว้มีแนวโน้มที่จะผลักดันให้ผ่านสภาฯได้ไม่ยากนัก ซึ่งหลังจากพิธีสาบานตนเข้ารับตำแหน่งในวันที่ 20 มกราคม 2568 นโยบายเร่งด่วนที่คาดว่าจะได้เห็นใน 100 วันแรก มีดังนี้

• มาตรการปรับเพิ่มภาษีศุลกากรขาเข้า

• มาตรการลดภาษีเงินได้นิติบุคคลและครัวเรือนรวมถึงการต่ออายุมาตรการลดภาษีที่ประกาศใช้ในปี 2560

• มาตรการกีดกันแรงงานอพยพ

• มาตรการสนับสนุนการผลิตพลังงานฟอสซิลในประเทศ เป็นต้น

หลังผลการเลือกตั้งฯออกมาตลาดหุ้นสหรัฐฯปรับตัวขึ้น โดยดัชนี Down Jones ปรับขึ้น 3.57% อยู่ระดับ 43,729.93 จุด ดัชนี S&P 500 ปรับขึ้น 2.53% อยู่ระดับ 5,929.04 จุด ดัชนี Nasdaq ปรับขึ้น 2.93% อยู่ระดับ 18,978.65 จุด รับมาตรการการลดภาษีนิติบุคคล

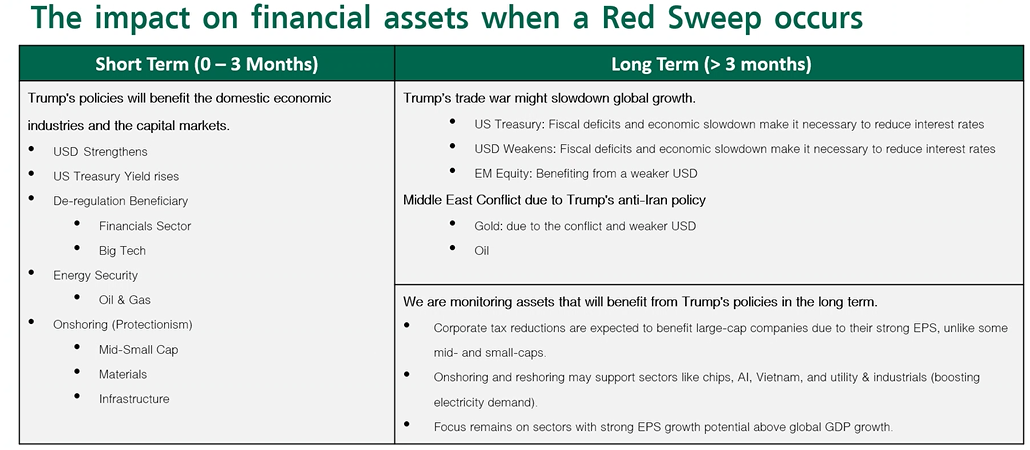

ขณะเดียวกันค่าเงินดอลลาร์ฯ ตอบรับแข็งค่าขึ้นโดยดัชนีค่าเงินดอลลาร์ฯ แตะระดับสูงสุดที่ 105.44 (6 พ.ย. ณ 20:00 น. ตามเวลาประเทศไทย) หรือแข็งค่าขึ้นราว 1.95% จากระดับปิดวันก่อนหน้า และอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ระยะ 10 ปีปรับเพิ่มขึ้นเข้าใกล้ระดับ 4.50% เนื่องจากนโยบายหาเสียงหลักของทรัมป์มีแนวโน้มสร้างแรงกดดันด้านเงินเฟ้อเพิ่มสูงขึ้น ซึ่งเป็นอุปสรรคต่อการลดดอกเบี้ยของ Fed รวมถึงยังมีความเสี่ยงทางการคลังที่สูงขึ้น

สำหรับทองคำเช้านี้ร่วงแรงกว่า 800 บาท โดยเมื่อเวลา 09.00 น. ราคาทองแท่ง รับซื้อบาททองคำละ 43,150 ขายออกบาททองคำละ 43,250 ส่วนกองทุน SPDR ETF ร่วงไป 3% จากแรงกกดดันค่าเงินดอลลาร์ที่แข็งค่ามากที่สุดในรอบ 4 เดือน อย่างไรก็ตาม นโยบายของทรัมป์คาดส่งผลบวกต่อราคาทองคำระยะยาว

ขณะที่ผลการเลือกตั้งสหรัฐฯที่ออกมานักลงทุนส่วนใหญ่มีมุมมองว่า Fed มีแนวโน้มที่จะยุติการปรับลดอัตราดอกเบี้ยเร็วกว่าคาด โดยคาดว่าจะปรับลดอีกเพียง 2 ครั้งในช่วงครึ่งแรกของปี 2568 ซึ่งอาจจะทำให้อัตราดอกเบี้ยในปีหน้าอยู่ในช่วง 3.75%-4% จากคาดการณ์เดิมที่คาดว่าจะปรับอัตราดอกเบี้ยอยู่ในช่วง 3.25-3.50%

มุมมองการลงทุนตลาดหุ้นสหรัฐฯ

มาตรการต่าง ๆ ตามนโยบาย “Make America Great Again!” ของทรัมป์เป็นปัจจัยบวกหนุนตลาดหุ้นสหรัฐฯปรับตัวขึ้นในระยะสั้น โดยเฉพาะนโยบายปรับลดอัตราภาษี การผ่อนคลายกฎระเบียบในภาคการเงิน และการใช้จ่ายทางการคลัง เช่น ลงทุนโครงสร้างพื้นฐาน จะช่วยกระตุ้นเศรษฐกิจสหรัฐฯ และหนุนผลประกอบการของบริษัทจดทะเบียนในตลาด แต่กว่าจะเห็นผลกระทบที่แท้จริงของนโยบายต่อเศรษฐกิจคงอาจจะต้องใช้เวลา

ขณะที่ปัจจัยกดดันในระยะข้างหน้ายังมีความเสี่ยงจากเงินเฟ้อสหรัฐฯ ที่สูงขึ้น จากมาตรการปรับขึ้นภาษีนำเข้าและมาตรการกีดกันแรงงานอพยพ ตลอดจนการขาดดุลการคลังที่สูงขึ้น และอัตราดอกเบี้ยที่ปรับลดลงช้า ส่งผลให้เศรษฐกิจสหรัฐฯ อาจเผชิญความเสี่ยงจาก Stagflation สูงขึ้น ทั้งนี้ยังต้องติดตามมาตรการทางเศรษฐกิจเพิ่มเติมที่อาจมีออกมาบรรเทาผลกระทบจากปัจจัยดังกล่าว

K WEALTH จึงมีมุมมองเป็นกลางต่อตลาดหุ้นสหรัฐฯ จากภาพรวมเศรษฐกิจโดยรวม เช่น เงินเฟ้อ ยอดค้าปลีก ตัวเลขการจ้างงาน รวมถึงกำไรบริษัทจดทะเบียนยังคงแข็งแกร่ง แต่ในระยะข้างหน้าเศรษฐกิจสหรัฐฯ ยังมีความเสี่ยงจากเงินเฟ้อที่เร่งตัวขึ้นและเศรษฐกิจที่ชะลอตัวลง อีกทั้งช่วงที่ผ่านมาตลาดปรับตัวขึ้นจากความคาดหวังการลดอัตราดอกเบี้ยและกระแส AI สะท้อนผ่านมูลค่าที่ตึงตัวไปแล้ว ทำให้ตลาดหุ้นสหรัฐฯ ในภาพรวม มี upside จำกัด

คำแนะนำสำหรับกองทุนหุ้นสหรัฐฯ มีดังนี้

• นักลงทุนที่ถืออยู่ : แนะนำถือต่อ หรือหากมีกำไรในกองทุน K-USA , K-USXNDQ หรือ KUS500X มากกว่า 10% แนะนำขายทำกำไรบางส่วน

• นักลงทุนใหม่ : หากต้องการลงทุนหุ้นสหรัฐฯ สามารถทยอยลงทุนได้ แนะนำเลือกลงทุนใน กองทุนที่ทาง K WEALTH แนะนำ อย่าง K-HIT , K-GINFRA ตามปัจจัยนโยบายสนับสนุน ข้างต้น

มุมมองการลงทุนตลาดหุ้นเอเชีย

ระยะสั้นถูกกดดันจากความกังวลนโยบายขึ้นภาษีนำเข้า (เก็บจีน 60% , ประเทศอื่น 10%) ซึ่งไม่เป็นผลดีต่อตลาดหุ้นเอเชีย เนื่องจากราคานำเข้าสินค้าที่สูงขึ้น ทำให้ Fed อาจปรับลดดอกเบี้ยน้อยกว่าที่คาด ทำให้ค่าเงินดอลลาร์แข็งขึ้น อีกทั้งสงครามการค้ามีแนวโน้มกลับมาสร้างความผันผวนให้กับตลาด

ระยะยาวหุ้นเอเชียขนาดกลางและเล็กยังมีมูลค่าที่น่าสนใจกว่าหุ้นโลก เศรษฐกิจมีโอกาสขยายตัวจากแรงขับเคลื่อนการบริโภค ประกอบกับมาตรการกระตุ้นเศรษฐกิจของจีนมีโอกาสสร้างอานิสงส์เชิงบวกต่อเศรษฐกิจเอเชีย

ดังนั้น K WEALTH จึงยังมีมุมมองเป็นค่อนข้างบวกจาก Valuation ที่น่าสนใจและยังมีโอกาสเติบโตได้ในระยะยาว

คำแนะนำสำหรับกองทุนหุ้นเอเชีย มีดังนี้

• นักลงทุนที่ถืออยู่และนักลงทุนใหม่ : สามารถทยอยสะสม K-ASIA เพิ่มได้โดยแบ่งเงินลงทุนหลายๆครั้ง สำหรับลูกค้าที่ถือลงทุนระยะยาวได้

มุมมองการลงทุนตราสารหนี้

อัตราผลตอบแทนพันธบัตรที่เพิ่มขึ้นเป็นผลมาจากการคาดการณ์ของตลาดว่าทรัมป์จะมีแนวโน้มการใช้จ่ายภาครัฐที่เพิ่มขึ้น และการขาดดุลที่สูงขึ้น จากการลดหรือต่ออายุการลดภาษีในปี 2569 เป็นต้นไป

นอกจากนี้ ตลาดคาดการณ์ว่าเงินเฟ้ออาจกลับมาเกิดขึ้นเนื่องจากนโยบายของทรัมป์สนับสนุนให้มีการเพิ่มภาษีนำเข้า จะทำให้อัตราผลตอบแทนพันธบัตรสหรัฐฯอยู่ในระดับสูงและมีโอกาสว่าในปี 2568 Fed อาจไม่จำเป็นต้องลดดอกเบี้ยอย่างรวดเร็วหากเงินเฟ้อกลับมาปรับตัวขึ้น ราคาตราสารหนี้จึงมีความผันผวนในระยะสั้น

K WEALTH ยังมีมุมมองเป็นบวกต่อตราสารหนี้ อัตราผลตอบแทนที่สูงกว่าในอดีตมองเป็นโอกาสในการทยอยสะสม แนะนำ เน้นลงทุนในตราสารหนี้ที่มี Duration ระยะสั้น-กลาง และเน้นลงทุนในตราสารหนี้ในประเทศมากกว่าตราสารหนี้ต่างประเทศ เนื่องจากจะมีความผันผวนน้อยกว่า

คำแนะนำสำหรับกองทุนตราสารหนี้

• แนะนำ กองทุน K-SF-A** (ระดับความเสี่ยง 4 จาก 8 ระดับ) ซึ่งเหมาะกับการลงทุน 1-3 เดือน

• แนะนำ กองทุน K-SFPLUS (ระดับความเสี่ยง 4 จาก 8 ระดับ) ซึ่งเหมาะกับการลงทุน 3-6 เดือน

• กองทุน K-FIXED-A** (ระดับความเสี่ยง 4 จาก 8 ระดับ) ในกรณีที่ไม่ต้องการรับความเสี่ยงจากการลงทุนต่างประเทศ เหมาะกับการลงทุน 1-1.5 ปี

• กองทุน K-FIXEDPLUS** (ระดับความเสี่ยง 4 จาก 8 ระดับ) ในกรณีที่ต้องการเพิ่มโอกาสรับผลตอบแทนจากการลงทุนต่างประเทศหรือรับความเสี่ยงจากการลงทุนต่างประเทศได้ เหมาะกับการลงทุน 1-1.5 ปี

• ดอกเบี้ยนโยบายไทยที่ยังมีแนวโน้มลดลงได้อย่างค่อยเป็นค่อยไปในระยะข้างหน้า จะเป็นประโยชน์ต่อการถือลงทุนในกองทุนตราสารหนี้ด้วยระดับผลตอบแทนปัจจุบันที่สูงและมีโอกาสได้ Capital gain

หลังการเลือกตั้งตลาดมักมีความผันผวน จากการดำเนินนโยบายต่างๆ ทีม K WEALTH ขอแนะนำนักลงทุนการกระจายการลงทุน เพื่อลดความเสี่ยง โดยเรามีกองทุนแนะนำประจำเดือน พ.ย. 67 ศึกษาข้อมูลเพิ่มเติมได้จากบทความ “K WEALTH Monthly View ประจำเดือน พฤศจิกายน ”

ขอขอบคุณข้อมูลจาก ศูนย์วิจัยกสิกร ,บลจ.กสิกร ,RYT9

Disclaimer: “ทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทนและความเสี่ยงก่อนการตัดสินใจลงทุน”

*กองทุน K-GINFRA มีนโยบายป้องกันความเสี่ยงอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน

*กองทุน K-HIT มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนไม่น้อยกว่า 75% ของมูลค่าเงินลงทุนต่างประเทศ