ความแตกต่างของสถานการณ์ COVID-19 ในปัจจุบันสะท้อนผ่านการฟื้นตัวของเศรษฐกิจที่แตกต่างกัน โดยในสหรัฐฯ ตัวเลขเศรษฐกิจต่าง ๆ เริ่มกลับมาขยายตัวแข็งแกร่ง บ่งชี้ว่ากิจกรรมทางเศรษฐกิจเริ่มกลับมาเป็นปกติ เช่น

- ดัชนีผู้จัดการฝ่ายจัดซื้อภาคการผลิตและบริการที่อยู่เหนือระดับ 60 (ระดับขยายตัวอยู่ที่ 50)

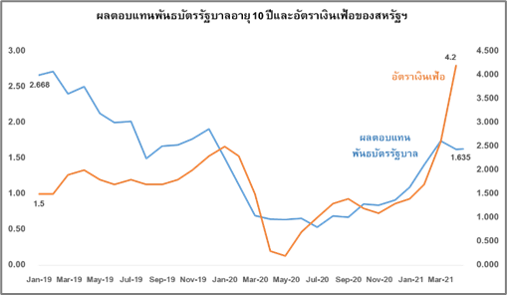

- ดัชนีเงินเฟ้อในเดือนเม.ย. ที่ผ่านมาได้เร่งตัวสูงขึ้นมากอยู่ที่ร้อยละ 4.2 ซึ่งเป็นระดับที่สูงมาก

แม้ว่าส่วนหนึ่งจะมาจากปัจจัยในเรื่องของฐานที่ต่ำจากมาตรการปิดเมืองในปีก่อน แต่เมื่อพิจารณาองค์ประกอบของดัชนีพบว่ามีเรื่องของข้อจำกัดในภาคการผลิต-บริการด้วย ซึ่งปัจจัยเรื่องตัวเลขเศรษฐกิจที่แข็งแกร่งและเงินเฟ้อที่ปรับสูงขึ้นส่งผลให้นักลงทุนคาดการณ์ว่าธนาคารกลางสหรัฐฯ จะเริ่มคุมเข้มนโยบายการเงินหรือไม่ เช่น ปรับขึ้นดอกเบี้ย หรือ ถอนมาตรการผ่อนคลายทางการเงิน

ทั้งนี้ ปัจจัยที่ธนาคารกลางสหรัฐฯ ต้องติดตามยังมีในส่วนของตลาดแรงงานที่ยังไม่ได้ฟื้นตัวกลับมาในระดับก่อนเกิด COVID-19 ศูนย์วิจัยกสิกรไทยจึงคาดการณ์ว่าธนาคารกลางสหรัฐฯ น่าจะยังไม่คุมเข้มนโยบายการเงินในระยะเวลาอันใกล้ แต่อาจมีการเข้ามาแทรกแซงในตลาดพันธบัตร เช่น การใช้มาตรการควบคุมเส้นอัตราผลตอบแทน (Yield Curve Control) เป็นต้น ทั้งนี้ ความกังวลเกี่ยวกับเรื่องการคุมเข้มนโยบายการเงินจะเป็นปัจจัยกดดันตลาดการเงินทั่วโลกต่อเนื่อง

ศูนย์วิจัยฯ ลดคาดการณ์เศรษฐกิจไทยเหลือ 1.8 จากความเสี่ยงการฟื้นตัวที่เพิ่มขิ้น

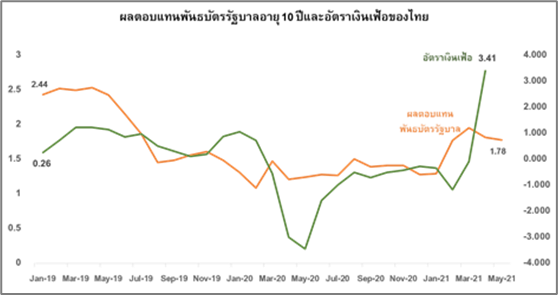

สำหรับในประเทศไทย สถานการณ์การระบาดที่ยังมีแนวโน้มรุนแรงเพิ่มความเสี่ยงต่อการฟื้นตัวของเศรษฐกิจ ศูนย์วิจัยกสิกรไทยได้ปรับลดคาดการณ์เศรษฐกิจไทยในปีนี้ลงอยู่ที่ร้อยละ 1.8 จากร้อยละ 2.6 แม้ว่าตัวเลขเศรษฐกิจต่าง ๆ จะยังไม่ได้ส่งสัญญาณฟื้นตัว แต่อัตราเงินเฟ้อในเดือนเม.ย. พุ่งตัวขึ้นอย่างมากเช่นกัน โดยปรับเพิ่มขึ้นถึงร้อยละ 3.4 ซึ่งส่วนหนึ่งเกิดจากปัจจัยในเรื่องของฐานต่ำเช่นเดียวกับในสหรัฐฯ แต่แตกต่างที่เศรษฐกิจไทยยังเผชิญแรงกดดันและความเสี่ยงจากการระบาดของ COVID-19 ในระลอกที่ 3 ดังนั้นศูนย์วิจัยกสิกรไทยมองว่าภาวะเศรษฐกิจในปัจจุบันและความเสี่ยงจาก COVID-19 ระลอกที่สามจะทำให้มีโอกาสน้อยมากที่ทางคณะกรรมการนโยบายทางการเงิน (กนง.) จะปรับขึ้นอัตราดอกเบี้ยนโยบาย เพราะเงินเฟ้อที่เกิดขึ้นไม่ได้มาพร้อมกับการขยายตัวของเศรษฐกิจ

เพื่อสนับสนุนกิจกรรมทางเศรษฐกิจในภาพรวม กนง. จึงจะยังคงให้น้ำหนักกับการดูแลปัญหาเศรษฐกิจมากกว่าเงินเฟ้อ และน่าจะยังคงดำเนินนโยบายการเงินผ่อนคลายต่อเนื่องด้วยการคงอัตราดอกเบี้ยที่ระดับต่ำ

|

ที่มา : CEIC, Thaibma, Bisnews, ศูนย์วิจัยกสิกรไทย

แม้ว่าทีท่าของนโยบายการเงินของสหรัฐฯ จะยังไม่เปลี่ยนแปลงอย่างน้อยในช่วงปีนี้ แต่แรงกดดันเงินเฟ้อจะทำให้ Fed อยู่เฉยไม่ได้ แม้ว่าจะยังไม่มีการถอนมาตรการ QE หรือ ปรับเพิ่มดอกเบี้ยนโยบาย แต่ตลาดพันธบัตรคงมีการปรับตัวไปแล้วตามการคาดการณ์ของเงินเฟ้อ ทำให้ความเป็นไปได้ที่ Fed อาจเลือกใช้มาตรการควบคุมเส้นอัตราผลตอบแทน (Yield curve control) ในระยะข้างหน้า เพื่อกดอัตราผลตอบแทนพันธบัตรระยะยาวไม่ให้เพิ่มขึ้นอย่างรวดเร็ว

อย่างไรก็ดี ถึงแม้ว่า Fed จะสามารถกดอัตราผลตอบแทนพันธบัตรระยะกลางและระยะยาวลงมาได้ แต่ท้ายที่สุดแล้ว หากการจ้างงานกลับมาสู่ระดับใกล้เคียงปกติ (Near full employment) Fed คงจำเป็นต้องถอนมาตรการการเงินแบบผ่อนคลายอยู่ดี ทั้งนี้ การเลือกใช้มาตรการดังกล่าวเป็นเพียงแค่ทางเลือกหนึ่ง การจะพิจารณานำมาใช้ซึ่งยังคงขึ้นอยู่กับการประเมินสถานการณ์ในช่วงเวลานั้น เช่น หากอยู่ในช่วงที่ระดับการจ้างงานเริ่มกลับมาสู่ระดับใกล้เคียงปกติ อาจทำให้ Fed ประเมินว่าการเข้าไปแทรกแซงตลาดจะก่อให้เกิดผลเสียมากกว่าผลดีที่จะเกิดขึ้น และ อาจไม่คุ้มที่จะดำเนินมาตรการดังกล่าว

จิรดา ภักดิ์วิไลเกียรติ (นักวิจัย)

ศูนย์วิจัยกสิกรไทย

สอบถามข้อมูลการลงทุน หรือ ผลิตภัณฑ์ธนาคารเพิ่มเติมได้ง่าย ๆ

เพียงสมัครบริการ เพื่อรับสิทธิ์บน เพื่อรับสิทธิ์บน

เพียงคลิก

|