คนที่รับความเสี่ยงจากการลงทุนได้น้อย ชอบผลตอบแทนแน่นอน อย่างการฝากเงินหรือลงทุนในตราสารหนี้ เช่น พันธบัตร หุ้นกู้ หากอยากได้ผลตอบแทนที่สูงขึ้น โดยที่ไม่เพิ่มความเสี่ยง คงต้องเลือกฝากเงินระยะยาว เช่น ฝากประจำ 24 เดือน หรือลงทุนในพันธบัตร หุ้นกู้ที่มีอายุยาวขึ้น เช่น 5 ปี 10 ปี แต่ต้องไม่ลืมว่าการลงทุนตราสารหนี้ระยะยาวในประเทศอย่างเดียวอาจให้ผลตอบแทนไม่สูงเท่าการลงทุนในตราสารหนี้ทั่วโลก ทำไมตราสารหนี้ทั่วโลกถึงน่าสนใจ ให้ผลตอบแทนสูงกว่า และมีทางเลือกลงทุนอย่างไร ติดตามได้จากบทความนี้

สถานการณ์ตราสารหนี้ทั่วโลก

บริษัทหลักทรัพย์จัดการกองทุน กสิกรไทย มีมุมมองเป็นบวกต่อตราสารหนี้ต่างประเทศ เนื่องจากเงินเฟ้อมีแนวโน้มชะลอตัวลงทั่วโลก โดยอัตราเงินเฟ้อทั่วไปเดือนมิ.ย. 66 ของสหรัฐฯ อยู่ที่ 3% ชะลอลงจากอัตรา 4% ในเดือนพ.ค. 66 ส่วนอัตราเงินเฟ้อทั่วไปเดือนมิ.ย. 66 ของยุโรปอยู่ที่ 5.5% ชะลอลงจากอัตรา 6.1% ในเดือนพ.ค. 66 ส่งผลให้ไม่มีความจำเป็นที่ธนาคารกลางต่างๆ จะต้องเร่งปรับขึ้นดอกเบี้ย ทำให้วัฏจักรการขึ้นดอกเบี้ยใกล้สิ้นสุดลงแล้ว ซึ่งจะส่งผลดีต่อตราสารหนี้ที่ได้ประโยชน์จากดอกเบี้ยที่อยู่ในระดับสูงจึงสามารถให้ผลตอบแทนที่สูงได้ และยังช่วยกระจายความเสี่ยงให้กับพอร์ตการลงทุน

ด้านสถานการณ์เศรษฐกิจสหรัฐฯ กิจกรรมทางเศรษฐกิจขยายตัวขึ้น ตัวเลขหลายอย่างออกมาดูดี เช่น ตัวเลขการจ้างงานภาคเอกชน หากไปลงทุนในสหรัฐฯ โดยไม่เลือกลงทุนในหุ้นซึ่งมีความเสี่ยงสูง แต่เลือกลงทุนในตราสารหนี้ซึ่งเป็นสินทรัพย์ปลอดภัยแทน ก็มีแนวโน้มว่าจะให้ผลตอบแทนที่ดีได้เช่นกัน

ทำไมตราสารหนี้ทั่วโลกถึงน่าสนใจ

ช่วงนี้ตราสารหนี้ทั่วโลกมีความน่าสนใจเนื่องจาก

1. อัตราผลตอบแทนของตราสารหนี้ปรับตัวขึ้นตามการปรับขึ้นของดอกเบี้ยนโยบาย โดยอัตราดอกเบี้ยนโยบายของสหรัฐฯ และยุโรปในช่วงที่ผ่านมาปรับตัวขึ้นมาดังนี้

ทั้งนี้ ราคาตราสารหนี้ปัจจุบันได้สะท้อนการปรับขึ้นดอกเบี้ยในอนาคตไปแล้ว เมื่อจะลงทุน ผู้ลงทุนก็คาดหวังอยากได้กำไร จึงเป็นจังหวะที่ดีในการเข้าลงทุนในตราสารหนี้จากอัตราผลตอบแทนที่ปรับขึ้นมาอยู่ในระดับที่น่าสนใจ เรียกว่าซื้อตราสารหนี้แล้วโอกาสที่ราคาจะลงมีน้อยมาก โอกาสขาดทุนจึงน้อยไปด้วย

2. ตราสารหนี้ต่างประเทศให้ผลตอบแทนสูงกว่าตราสารหนี้ไทย สิ่งที่ลงทุนเป็นตราสารหนี้เหมือนกัน แต่มีให้เลือกลงทุนได้ทั้งตราสารหนี้ในประเทศและต่างประเทศ ซึ่งตราสารหนี้ต่างประเทศดูดีกว่าและให้ผลตอบแทนที่สูงกว่าตราสารหนี้ไทย โดยหากเปรียบเทียบอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ กับ ไทย พบว่า อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปี อยู่ที่ 4.00% ในขณะที่อัตราผลตอบแทนพันธบัตรรัฐบาลไทย อายุ 10 ปีเช่นกัน อยู่ที่ 2.57% เท่านั้น (ข้อมูล ณ วันที่ 27 ก.ค. 66)

3. ตราสารหนี้ช่วยกระจายความเสี่ยงในช่วงที่เศรษฐกิจมีความไม่แน่นอนสูง เมื่อเศรษฐกิจมีความไม่แน่นอน มีโอกาสเกิดภาวะเศรษฐกิจถดถอย ตลาดหุ้นผันผวน การมีตราสารหนี้ในพอร์ตจะช่วยกระจายความเสี่ยงของพอร์ตการลงทุนได้ในฐานะที่เป็นสินทรัพย์ปลอดภัย

ทางเลือกลงทุนตราสารหนี้ทั่วโลก

สำหรับผู้ลงทุนที่สนใจลงทุนตราสารหนี้ทั่วโลกเพื่อเพิ่มผลตอบแทนให้สูงขึ้น มีทางเลือกในการลงทุนโดยการซื้อหุ้นกู้หรือพันธบัตรต่างประเทศจากประเทศต่างๆ โดยตรง ซึ่งอาจมีข้อจำกัดบางอย่าง เช่น ต้องใช้เงินลงทุนค่อนข้างสูงถึงหลักล้านบาท อาจมีขั้นตอนการซื้อขายที่ยุ่งยาก และลงทุนในตราสารหนี้ได้ไม่หลากหลาย จึงอยากแนะนำให้ลงทุนผ่านกองทุนรวมตราสารหนี้ต่างประเทศซึ่งเป็นวิธีที่สะดวก ลงทุนง่าย ใช้เงินลงทุนน้อย และสามารถลงทุนในตราสารหนี้ได้หลากหลายกว่าการซื้อหุ้นกู้หรือพันธบัตรต่างประเทศโดยตรง สำหรับกองทุนรวมตราสารหนี้ต่างประเทศที่แนะนำ ได้แก่

1. กองทุน K-GB-C(A)

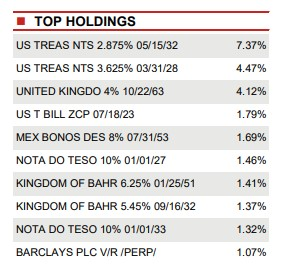

กองทุนเน้นลงทุนในตราสารหนี้ทั่วโลกที่มีอันดับความน่าเชื่อถืออยู่ในระดับที่สามารถลงทุนได้ (Investment Grade) โดยลงทุนในหน่วยลงทุนของกองทุน JPMorgan Funds – Aggregate Bond Fund, Class JPM Aggregate Bond I (acc) – USD (กองทุนหลัก) 102.22% เงินฝาก 0.81% และอื่นๆ -3.03% (ข้อมูล ณ วันที่ 30 มิ.ย. 66) ทั้งนี้ ทรัพย์สิน 10 อันดับแรกที่กองทุนหลักลงทุน ณ วันที่ 30 มิ.ย. 66 ได้แก่

ที่มา: JPMorgan Funds - Aggregate Bond Fund

2. กองทุน K-GDBOND-A(A)

กองทุนเน้นลงทุนในตราสารหนี้ทั่วโลก โดยลงทุนในหน่วยลงทุนของกองทุน Nomura Funds Ireland – Global Dynamic Bond Fund, Class I USD (กองทุนหลัก) 102.06% เงินฝาก 2.20% และอื่นๆ -4.26% (ข้อมูล ณ วันที่ 30 มิ.ย. 66) ทั้งนี้ ทรัพย์สิน 10 อันดับแรกที่กองทุนหลักลงทุน ณ วันที่ 30 มิ.ย. 66 ได้แก่

ที่มา: Nomura Funds Ireland – Global Dynamic Bond Fund

สำหรับผลการดำเนินงานย้อนหลังในช่วง 6 เดือนที่ผ่านมาของกองทุน K-GDBOND-A(A) พบว่า ติดลบน้อยลงเรื่อยๆ เช่นกัน โดยผลการดำเนินงานย้อนหลังตั้งแต่ต้นปีถึงปัจจุบัน ณ วันที่ 26 ก.ค. 66 กลับมาเป็นบวกอยู่ที่ 0.39% แนะนำถือลงทุนอย่างน้อย 3 ปี

การลงทุนในตราสารหนี้ทั่วโลกเป็นวิธีที่ช่วยเพิ่มผลตอบแทนจากการลงทุนให้กับคนที่รับความเสี่ยงได้น้อย อยากให้ลองเปิดใจ ค่อยๆ ทยอยลงทุน และคอยติดตามผลการดำเนินงาน แม้จะมีความผันผวนอยู่บ้างหรือเห็นติดลบบ้างในบางครั้ง ก็อย่าเพิ่งตกใจ หากสามารถถือลงทุนได้ครบกำหนดหรือตามระยะเวลาที่แนะนำแล้ว ก็จะช่วยลดความผันผวนลงไปได้ ทำให้ผู้ลงทุนอยู่กับตราสารหนี้ทั่วโลกได้อย่างสบายใจมากขึ้น

Disclaimer: “ทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทนและความเสี่ยงก่อนการตัดสินใจลงทุน”

ขอขอบคุณข้อมูลจาก :

● บลจ.กสิกรไทย, การเงินธนาคาร, Investing