นักลงทุนที่ได้ติดตามบทความของ K WEALTH คงเคยได้อ่านกลยุทธ์ DCA กันไปหลายตอนแล้ว ในวันนี้เราจะมานำเสนอข้อมูลที่น่าสนใจในอีกมิติหนึ่งซึ่งน่าจะเป็นคำถามในใจของทั้งนักลงทุนมือใหม่และมือเก๋าหลายคน ไม่ควร DCA กองทุน Active เพราะค่าธรรมเนียมแพงกว่า Passive จริงหรอ?

สถิติบ่งชี้ว่ากองทุน Active ส่วนใหญ่แพ้ Passive

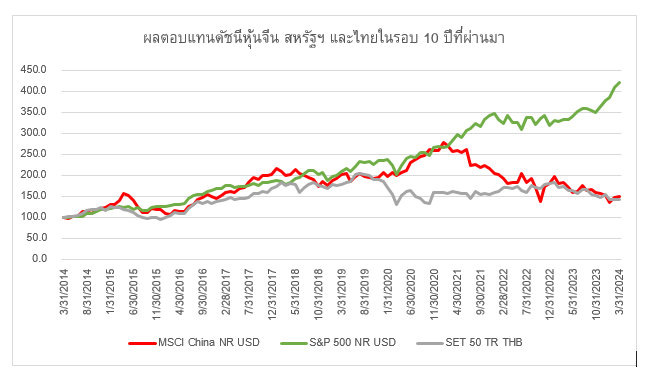

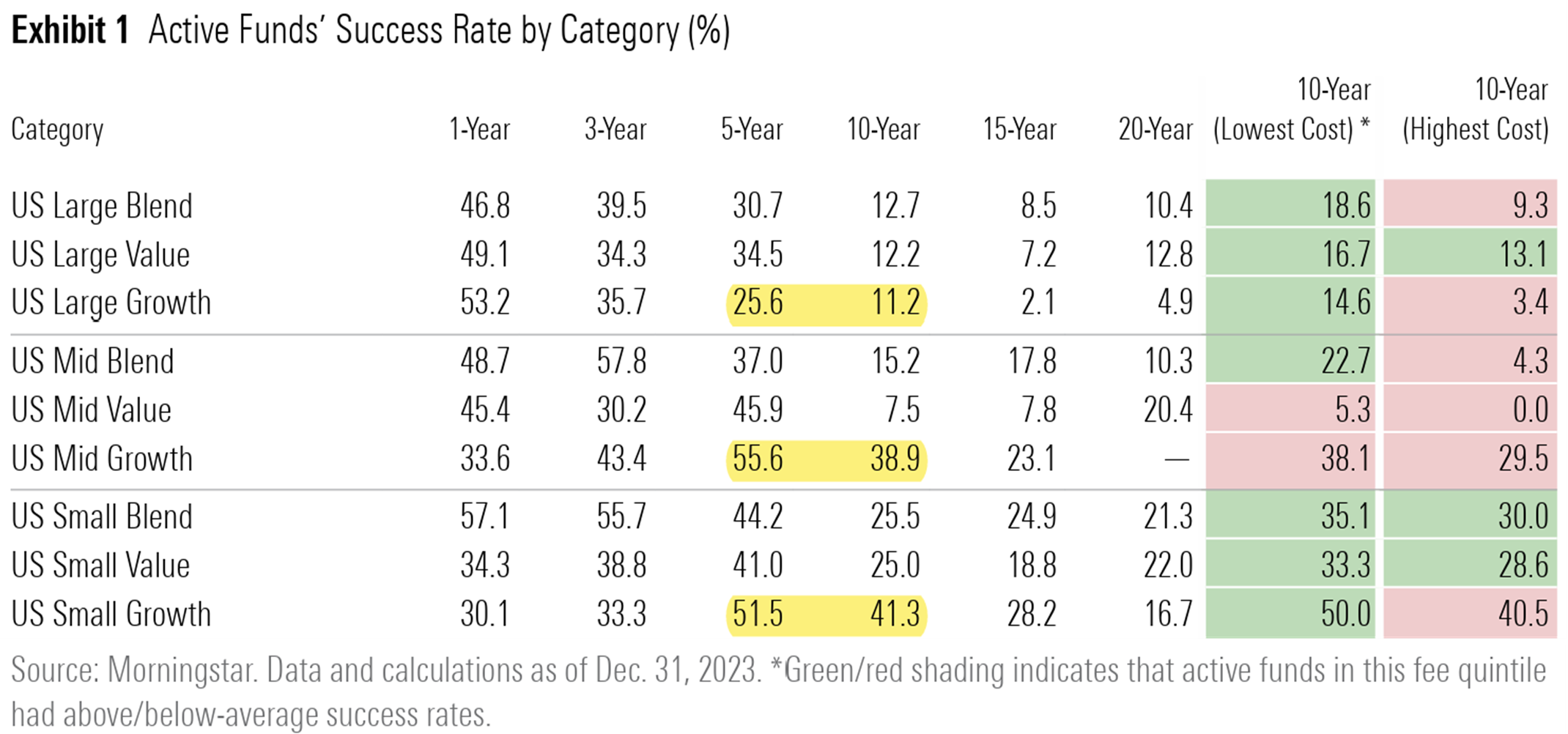

ก่อนอื่นมาดูสถิติอ้างอิงจากรายงาน ณ สิ้นปี 2023 ของ Morningstar ในระยะยาว 5-10 ปี กองทุนหุ้นสหรัฐฯ Active ส่วนมากแพ้กองทุน Passive โดยเฉพาะประเภทหุ้นเติบโตขนาดใหญ่ ขณะที่หุ้นเติบโตขนาดกลาง-เล็กแม้มีสถิติที่ดีกว่าแต่ก็ยังแพ้กองทุน Passive กว่าครึ่งหนึ่ง ดังนั้นข้อสรุปคือเราควร DCA กองทุน Passive หรือกองทุนดัชนีใช่ไหม…ขอบอกว่าจริงเพียงครึ่งเดียวครับ เพราะมีกองทุน Active บางกองทุนที่ทำการคัดเลือกหุ้นแบบ bottom-up ทำผลตอบแทนได้ดีกว่าดัชนี ยกตัวอย่างหากใคร DCA กองทุน SET50 หุ้นไทยหรือหุ้นจีนในรอบ 10 ปีที่ผ่านมาซึ่งราคาเปลี่ยนแปลงน้อยมาก ก็มีโอกาสได้ผลตอบแทนแพ้ Active fund ที่ลงทุนหุ้นต่างออกไปจากดัชนีและเป็นหุ้นที่มีปัจจัยขับเคลื่อนเฉพาะตัว แต่หากใครลงกองดัชนีอ้างอิง S&P500 สหรัฐฯ ก็มีโอกาสได้ผลตอบแทนชนะ Active fund สูง เนื่องจากดัชนีปรับตัวขึ้นต่อเนื่องทำ All-time high ณ ปัจจุบัน จากหุ้นขนาดใหญ่เพียงไม่กี่ตัว โดยเฉพาะ Magnificent 7 ซึ่งหากกองทุน Active ไม่มีหุ้นเหล่านี้หรือมีสัดส่วนที่น้อยกว่าก็มีสิทธิ์แพ้ดัชนีสูงมาก

ที่มา Morningstar Direct as of 31 Mar 2024

ที่มา https://www.morningstar.com/lp/active-passive-barometer as of 31 Dec 2023

แล้วปัจจัยใดจะช่วยตัดสินใจว่าควร DCA กองทุนแบบไหนดี

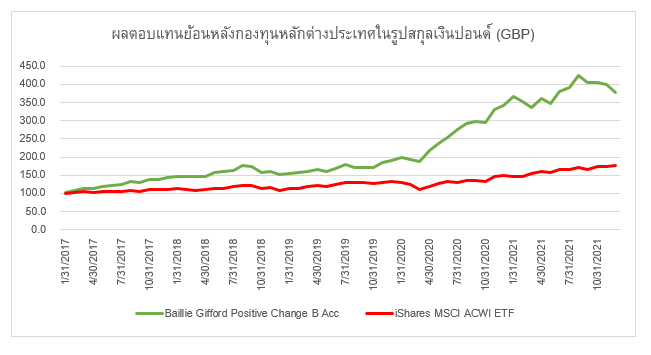

การตอบคำถามนี้อาจใช้ศาสตร์หรือสถิติ 100% ไม่ได้ เนื่องจากช่วงเวลาที่เราเริ่มต้น DCA ระยะเวลาการลงทุนของเรา รวมไปถึงความเชื่อมั่นในปรัชญาการลงทุนและฝีมือของผู้จัดการกองทุนในระยะยาว จะให้ผลลัพธ์ที่แตกต่างกันออกไป ณ ที่นี้ ขอยกตัวอย่าง กองทุนหลักของ K-CHANGE-A(A) (Baillie Gifford Positive Change) เป็นตัวแทนกองทุน Active กองทุนหลักลงทุนหุ้นกระจุกตัวเพียง 25-50 หลักทรัพย์ คัดเลือกหุ้นแบบ Bottom-up ใช้เกณฑ์ ESG เปรียบเทียบกับกองทุนดัชนีหุ้นโลกอย่าง iShare MSCI ACWI ETF ซึ่งเป็นกองทุนหลักของ K-WORLDX เป็นตัวแทนกองทุน Passive

กรณีแรก : ลงทุน 5 ปี ช่วงปี 2017 ถึง ปี 2021

| K-CHANGE-A(A) master fund

|

K-WORLDX master fund

|

Management fee (p.a.)

| 1.284%

| 0.535%

|

Front-end fee

| 1.50%

| 0%

|

NAV (31 Jan 2017)

| 103.3

| 99.5

|

NAV (31 Dec 2021)

| 378.8

| 177.4

|

ต้นทุนเฉลี่ย*

| 226.8

| 129.5

|

ผลตอบแทนหลังหักค่าธรรมเนียม หาก DCA เท่าๆกันทุกเดือน*

| 66.99%

| 37.06%

|

* เพื่อความง่ายในการเปรียบเทียบเราปรับกองทุนหลัก K-WORLDX เป็นสกุลเงินปอนด์ (GBP) ให้เหมือนกองทุนหลัก K-CHANGE-A(A) และสมมติให้ค่าธรรมเนียมบริหารจัดการและค่าธรรมเนียมซื้อขาย (Front-end fee) เป็นไปตามตารางด้านบน กล่าวคือ กองทุน Active มีค่าธรรมเนียมบริหารจัดการแพงกว่า และมี Front-end fee

ผลลัพธ์ออกมาว่าผลตอบแทนเมื่อเปรียบเทียบกับต้นทุน (หลังหักค่าธรรมเนียม) ที่ DCA ณ วันสิ้นเดือนตลอดช่วงเวลาดังกล่าวในกองทุนหลักของทั้งสองกองทุน K-CHANGE-A(A) ชนะ K-WORLDX ไปกว่าเท่าตัว (66.99% vs 37.06%) นั่นก็เพราะหน้าหุ้นที่กองทุน Active เลือกซึ่งมีเพียงไม่กี่หลักทรัพย์และน้ำหนักแต่ละตัวค่อนข้างสูงปรับตัวขึ้นได้ดีกว่าหุ้นในดัชนี ส่วนหนึ่งมาจากแรงหนุนอัตราดอกเบี้ยที่อยู่ในระดับต่ำหนุนหุ้นกลุ่มเติบโต และกำไรสุทธิของหุ้นในกองทุนเติบโตสูง

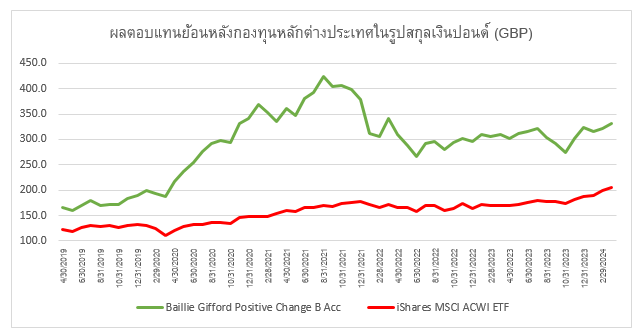

กรณีสอง : ลงทุน 5 ปี ช่วงปี 2019 ถึง ปัจจุบัน

| K-CHANGE-A(A) master fund

|

K-WORLDX master fund

|

Management fee (p.a.)

| 1.284%

| 0.535%

|

Front-end fee

| 1.50%

| 0%

|

NAV (30 Apr 2019)

| 165.6

| 122.6

|

NAV (31 Mar 2024)

| 331.9

| 205.6

|

ต้นทุนเฉลี่ย*

| 304.3

| 158.4

|

ผลตอบแทนหลังหักค่าธรรมเนียมหาก DCA เท่าๆกันทุกเดือน*

| 9.07%

| 29.85%

|

สำหรับกรณีหลังนี้นักลงทุนมีต้นทุนเฉลี่ยในช่วงปี 2020-2021 ค่อนข้างสูงก่อน NAV จะปรับตัวลดลงอย่างหนักในช่วงปี 2022 จาก Fed และธนาคารกลางทั่วโลกขึ้นดอกเบี้ยอย่างรวดเร็วเพื่อต่อสู้เงินเฟ้อ ทำให้ผลลัพธ์ออกมาว่าผลตอบแทนเมื่อเปรียบเทียบกับต้นทุน (หลังหักค่าธรรมเนียม) ที่ DCA ตลอดช่วงเวลาดังกล่าวในกองทุนหลักของทั้งสองกองทุน K-CHANGE-A(A) แพ้ K-WORLDX ไปกว่าเท่าตัว (9.07% vs 29.85%)

จะเห็นว่าหากเรา DCA ในช่วงตลาดขาขึ้นกองทุน Active ทำได้ดีกว่าค่อนข้างมาก แต่หากเราโชคร้ายเริ่ม DCA ตอนยอดดอยและตลาดเป็นขาลงหรือเคลื่อนไหวออกข้าง (Sideways) ก็มีแนวโน้มที่กองทุน Active จะแพ้ Passive

ค่าธรรมเนียมไม่ใช่ปัจจัยกำหนดความสำเร็จ DCA เป้าหมาย ความเชื่อและระยะเวลาการลงทุนสำคัญกว่า

จะเห็นว่า “ค่าธรรมเนียมไม่ได้เป็นตัวกำหนดความสำเร็จในการ DCA” แต่ช่วงเวลาในการเริ่มต้น DCA และระยะเวลาการลงทุนกลับมีผล นอกจากนี้ความเชื่อมั่นในปรัชญาการลงทุนของกองทุนหลักที่บริหารแบบ Active ว่าในระยะยาวหุ้นที่ลงทุนจะสามารถสร้างผลประกอบการที่โดดเด่นส่งผลบวกต่อราคาหุ้นและจะสามารถชนะหุ้นในดัชนีได้หรือไม่ก็สำคัญไม่แพ้กัน เช่น กรณีนี้ผลประกอบการหุ้นใน K-CHANGE-A(A) ออกมาแข็งแกร่งแทบทุกไตรมาส แต่ราคาหุ้นยังไม่วิ่งไปไหน หากนักลงทุนเชื่อว่าหลัง Fed ลดดอกเบี้ยกองทุนจะกลับมาโดดเด่นอีกครั้งเหมือนในช่วงปี 2017-2021 ตอนนี้ก็เป็นจังหวะที่ดีอย่างมากในการเริ่มต้น DCA กองทุน

โดยสรุปแล้วหากนักลงทุนจะตัดสินใจว่าควร DCA กองทุน Passive หรือ Active สิ่งที่อยากฝากไว้ให้พิจารณาก่อนคือระยะเวลาในการลงทุนและเวลาในการศึกษาหาข้อมูลก่อนลงทุน หากท่านเป็นผู้ลงทุนใหม่มีเวลาจำกัด การ DCA กองทุน Passive คงจะเหมาะกว่า อาทิ K-US500X-A(A) K-USXNDQ-A(A) K-JPX-A(A) K-INDX แต่หากพอมีเวลาหรือเคยลงทุนมาสักระยะแล้วและคาดหวังโอกาสรับผลตอบแทนที่สูงกว่าดัชนี ลงทุนได้ 10-20 ปี การเลือกกอง Active ที่มีแนวโน้มเติบโตดีในระยะยาวอย่าง K-CHANGE-A(A) ก็เป็นทางเลือกที่น่าสนใจอย่างมาก สำหรับกองทุนรวมที่น่าสนใจอื่นๆ ที่ K WEALTH แนะนำนักลงทุนสามารถนำไปใช้ DCA ในระยะยาวได้แก่ K-HIT-A(A) K-USA-A(A) K-GTECH K-INDIA-A(A) K-VIETNAM

Disclaimer: “ทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทนและความเสี่ยงก่อนการตัดสินใจลงทุน”