จากอัตราเงินเฟ้อปรับตัวสูงขึ้นในรอบหลายปีที่ผ่านมา ไม่ว่าจะเป็นสหรัฐฯ อังกฤษ สหภาพยุโรป รวมถึงไทย ซึ่งทำให้ธนาคารกลางในแต่ละประเทศ ส่งสัญญาณจะปรับขึ้นอัตราดอกเบี้ยนโยบายเพื่อควบคุมอัตราเงินเฟ้อ และธนาคารกลางสหรัฐฯ (FED) เริ่มปรับลดขนาดงบดุลลง ตั้งแต่เดือน มิ.ย. 65 ที่ผ่านมา ทำให้กระทบการลงทุนตราสารหนี้ และตราสารทุน จากการปรับขึ้นอัตราดอกเบี้ย และการลดขนาดงบดุล ทำให้ราคาถูกกดดัน จนหลายคนนึกไม่ออกว่าควรจะลงทุนอะไรดีในยุคเงินเฟ้อสูงและแนวโน้มอัตราดอกเบี้ยขาขึ้น บทความนี้จะช่วยอธิบายถึง REITs ที่จะเป็นทางเลือกในยุคอัตราเงินเฟ้อสูงได้อย่างไร

REITs จะช่วยสู้เงินเฟ้อได้จริงหรือ

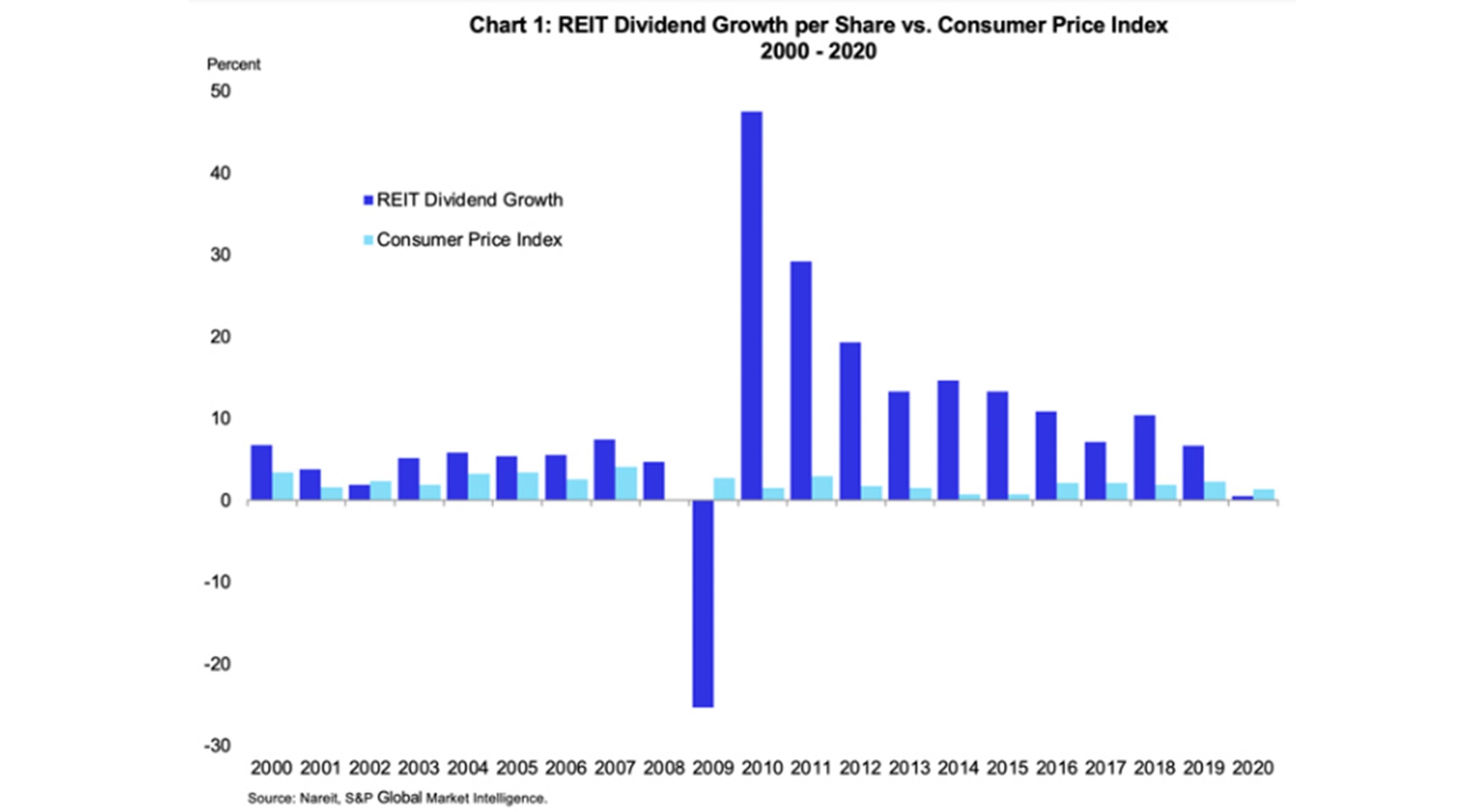

โดยทั่วไป กองทุน REITs จะถือเป็นการลงทุนที่ชดเชยอัตราเงินเฟ้อได้ เนื่องจาก REITs สามารถปรับรายได้จากค่าเช่า รวมถึงรายได้ต่างๆ เพื่อเพิ่มผลตอบแทนให้ผู้ถือหน่วยได้ มาดูสถิติอัตราการเติบโตของเงินปันผลต่อหน่วย เทียบกับดัชนีราคาสินค้าของผู้บริโภค (Consumer Price Index : CPI) ของสหรัฐฯ ในช่วง 21 ปีย้อนหลัง* (ค.ศ. 2000-2020) พบว่า มีถึง 20 ปีที่อัตราการเติบโตของเงินปันผลจ่ายต่อหน่วยสูงกว่า ดัชนีราคาสินค้าผู้บริโภค นั่นแสดงว่า ผลตอบแทนจากเงินปันผลต่อหน่วยเติบโตเอาชนะอัตราเงินเฟ้อได้ ในสหรัฐฯ (ตามภาพ)

อีกตัวอย่างเป็นงานวิจัย** ที่ทดสอบว่า ผลตอบแทนของ REITs ที่จดทะเบียนในตลาดหุ้นออสเตรเลีย จะสามารถเลียนแบบอัตราเงินเฟ้อได้ โดยต้องมีสัดส่วน REITs อยู่ที่ 35% และสินทรัพย์โภคภัณฑ์ อยู่ที่ 65% จึงสนับสนุนได้ว่า การลงทุนในอสังหาริมทรัพย์ทางอ้อมอย่างกองทุน REITs ก็สามารถชดเชยอัตราเงินเฟ้อได้เช่นกัน

เรื่องต้องรู้ก่อนลงทุนในกองทุน REITs

ก่อนที่จะลงทุนในกองทุน REITs มีอย่างน้อย 3 เรื่องที่ต้องรู้ ดังนี้

1.ประเภทอสังหาริมทรัพย์ที่ลงทุน

โดยทั่วไปอสังหาริมทรัพย์ที่กองทุน REITs ลงทุนในไทย มี 4 กลุ่มใหญ่ๆ คือ 1.กลุ่ม Industrial หรือ โรงงาน โรงเก็บสินค้า 2.กลุ่ม Office หรือ อาคารสำนักงาน 3.กลุ่ม Retail หรือ ห้างสรรพสินค้า Community Mall และ 4. กลุ่ม Hospitality หรือ โรงแรม รีสอร์ท ซึ่งแต่ละกลุ่มจะมีลักษณะของธุรกิจและความมั่นคงในการชำระค่าเช่าได้แตกต่างกัน

2. กองทุน REITs เป็นแบบ Freehold หรือ Leasehold

เนื่องจาก Freehold หรือ กองทุน REITs เป็นเจ้าของอสังหาริมทรัพย์นั้นๆ ดังนั้น เงินปันผลจ่าย จะเป็นผลตอบแทนจากค่าเช่าหรือรายได้จากอสังหาริมทรัพย์ ทำให้ราคา NAV มีโอกาสขึ้นหรือลงก็ได้ ในขณะที่ Leasehold หรือ กองทุน REITs มีสิทธิในการเช่าอสังหาริมทรัพย์ เงินปันผลจ่าย จะมีทั้งผลตอบแทนจากค่าเช่า และเงินต้นคืน โดย ณ วันที่สิ้นสุดสิทธิการเช่า ราคา NAV จะเข้าใกล้ 0 บาท ซึ่งจะทยอยรับผลตอบแทนและเงินต้นคืนระหว่างทางไปแล้ว

3. Dividend Yield ย้อนหลังประกอบ

เนื่องจากในปี 2564 กองทุน REITs ได้รับผลกระทบจากสถานการณ์โควิด 19 ที่ทำให้รายได้ค่าเช่าไม่เป็นไปตามเป้าหมาย ส่วนใหญ่ไม่ได้จ่ายเงินปันผลและราคา NAV ปรับลดต่ำลงเทียบกับราคาช่วงต้นปี 64 สำหรับในปี 2565 ให้ติดตามธีมการเปิดประเทศที่จะทำให้กลุ่มกองทุน REITs ที่มีโอกาสฟื้นตัวจากรายได้ที่มาจากการเปิดประเทศและมีกิจกรรมทางเศรษฐกิจมากขึ้น อย่างไรก็ตาม การพิจารณา Dividend Yield ย้อนหลัง ดูได้ 2 รูปแบบ คือ 1) ใช้อัตราจ่ายเงินปันผลเฉลี่ย 5 ปีขึ้นไป หรือ 2) ใช้อัตราจ่ายเงินปันผลเฉลี่ยย้อนหลัง 10 ปี มีจำนวนปีที่สูงกว่าอัตราเงินเฟ้อ มากกว่า 5 ปีขึ้นไป เพื่อดูความสม่ำเสมอและอัตราที่จ่ายในการเลือกลงทุนกองทุน REITs ให้ชนะเงินเฟ้อ

คำแนะนำเลือกกองทุน REITs ให้เหมาะกับสถานการณ์

ในสถานการณ์ที่อัตราเงินเฟ้อสูง และธนาคารกลางสหรัฐฯ (FED) กำลังขึ้นอัตราดอกเบี้ยนโยบาย ควรจะเลือกกองทุน REITs ให้เหมาะกับสถานการณ์ดังนี้

- ดูคุณภาพของรายได้ของกองทุน และความสม่ำเสมอในการได้รับค่าเช่า

คุณภาพของรายได้ของกองทุน หมายถึง โอกาสในการเพิ่มค่าเช่าเองซึ่งทำให้เพิ่มโอกาสสู้เงินเฟ้อได้ ส่วนความสม่ำเสมอของค่าเช่า ให้ดูเงื่อนไขการรับรายได้ของกอง REITs นั้น หากเป็น Fixed ควรเลือกเมื่อภาวะเศรษฐกิจไม่มั่นคง หรือ ควรเลือก Profit Sharing เมื่อภาวะเศรษฐกิจเริ่มขยายตัว มีโอกาสเพิ่มรายได้ในอนาคต

- การขึ้นอัตราดอกเบี้ยนโยบาย

จะส่งให้ราคา REITs ปรับลง ในระยะสั้น และจะกระทบกับกองทุน REITs ไทยน้อยกว่า เนื่องจากมีข้อกำหนดให้กองทุนฯ มีอัตรากู้ยืมน้อยกว่า 30% เป็นส่วนใหญ่

- จำนวนอสังหาริมทรัพย์

ที่กองทุน REITs ในไทยมีน้อย จึงมีตัวเลือกไม่มากเท่าตลาดต่างประเทศ กองทุน REITs ในต่างประเทศอาจจะเป็นทางเลือกให้เหมาะกับการชดเชยอัตราเงินเฟ้อได้

คำแนะนำ สำหรับกองทุน REITs ในไทย แนะนำให้เลือกกลุ่ม Industrial ผลการดำเนินงานทรงตัว รับผลดีจากช่วงโควิด 19 และราคา NAV ที่ปรับลดลงมามากทำให้น่าสนใจด้วยพื้นฐานที่ดีเหมือนเดิม

กลุ่ม Retail คาดผลประกอบการฟื้นตัวได้ดี จากค่าเช่าเริ่มปรับตัวดีขึ้น เข้าสู่ระดับปกติ และกลุ่ม Office ตัวเลขการเช่ากลับมาดีขึ้น จากการเปิดเมือง แต่นโยบายการทำงานที่ยังไม่แน่นอน รวมทั้ง Supply ใหม่ของตึกประเภท Grade A ในช่วง 3 ปีข้างหน้ามากกว่า 1 ล้านตารางเมตร กดดันผลประกอบการของตึกเดิมมากขึ้น

อย่างไรก็ตาม ยังมีกองทุนในต่างประเทศ เช่น กองทุน REITs ในสิงคโปร์ ซึ่งมี 2 ทางเลือก ในการลงทุนกองทุน REITs ในต่างประเทศคือ 1.ซื้อกองทุนต่างประเทศโดยตรง ผ่านบัญชีกองทุนต่างประเทศ หรือ 2.ซื้อผ่านกองทุน Fund of Fund เช่น K-PROPI ที่เป็นกองทุน REITs ที่ลงทุนทั้งไทย และสิงคโปร์ได้เช่นเดียวกับกองทุนรวมทั่วไป

ขอขอบคุณข้อมูลจาก:

* https://www.reit.com/news/blog/market-commentary/how-reits-provide-protection-against-inflation

**วารสารบริหารธุรกิจนิด้า บทวิจัย REITs กับอัตราเงินเฟ้อ http://mba.nida.ac.th/en/books/read/b5b72b50-0220-11e7-a077-15ec87f7b179

● คำแนะนำการลงทุนกองทุน REITs โดย KPB