ในช่วงที่ผ่านมาของปี 2022 เกิดเหตุการณ์สำคัญต่าง ๆ ขึ้นมากมายไม่ว่าจะเป็นประเด็นร้อนของประเทศ หรือ การเปลี่ยนแปลงที่ส่งผลกระทบออกมาเป็นวงกว้าง และ สำหรับโค้งสุดท้ายก่อนอำลาเข้าสู่ปีใหม่นี้ เราได้รวบรวมเหตุการณ์สำคัญใดที่อาจส่งผลต่อสภาวะเศรษฐกิจ หรือ การลงทุนมาอัปเดต ดังนี้

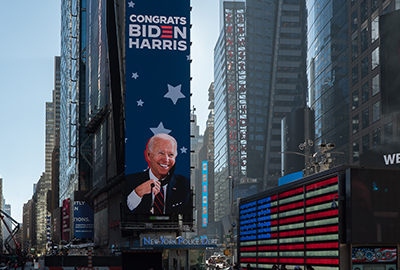

อุปสรรคใหญ่ของโจ ไบเดน ความยากในการทำศึกเลือกตั้งกลางเทอม

ทิศทางการเลือกตั้งครั้งนี้อาจไม่ราบรื่นนัก เมื่อคะแนนความนิยมของ โจ ไบเดน ในปัจจุบัน (เดือนตุลาคม) ลดลงเหลือเพียงประมาณ 40% เท่านั้น ซึ่งสาเหตุที่คะแนนความนิยมลดลงนั้นชาวอเมริกันให้เหตุผลสำคัญใหญ่ ๆ ทั้งสิ้น 3 ข้อ ซึ่งประกอบด้วย

-

การเข้าร่วมสนับสนุนกลุ่มสหภาพยุโรปเพื่อร่วมตอบโต้ที่รัสเซียทำการบุกรุกล้ำอธิปไตยของยูเครน

-

การจัดการเศรษฐกิจและเงินเฟ้อ ซึ่งปัจจุบันมีอัตราเงินเฟ้อพุ่งสูงสุดในรอบกว่า 40 ปี และ ความกังวลต่อสภาวะเศรษฐกิจที่อาจถดถอยได้ถึง 50% ในอีก 12 เดือนข้างหน้า

-

การรับมือกับสถานการณ์ COVID-19 ในสหรัฐฯ

ที่มา : Bloomberg, ธนาคารกสิกรไทย

นอกจากนี้เมื่อดูจากสถิติการเลือกตั้งกลางเทอมแล้ว ชาวอเมริกันมักจะเลือกพรรคตรงข้ามเพื่อคานอำนาจของพรรคประธานาธิบดีเพื่อป้องกันการเกิดเผด็จการรัฐสภา จึงทำให้การเลือกตั้งครั้งนี้ไม่ง่ายเลยสำหรับพรรครัฐบาลโจ ไบเดน และความเคลื่อนไหวในตลาดหุ้นสหรัฐฯ สถิติหลังการเลือกตั้งกลางเทอมย้อนหลัง 20 ปี ระยะเวลา 6 เดือน ถึง 1 ปี ตลาดหุ้นสหรัฐฯ มักปรับตัวขึ้นแต่ทว่าในครั้งนี้อาจไม่เหมือนปีที่ผ่านๆ มา เพราะปัจจัยความรุนแรงของเศรษฐกิจในข้างต้น นักลงทุนจึงควรเพิ่มความระมัดระวังในการลงทุนช่วงนี้

เงินเฟ้อ ปัญหาใหญ่ของทั่วโลก แม้แต่สหรัฐฯก็สาหัส

เมื่อดูในเหตุผลสำคัญที่ความนิยมลดลงหนึ่งในนั้น คือ การเพิ่มขึ้นของอัตราเงินเฟ้อ ที่เป็นปัญหาเศรษฐกิจมาอย่างยาวนานตั้งแต่การมาถึงของ COVID-19 ซึ่งอาจเกิดจากการบริหารงานที่ผิดพลาด โดยผลกระทบที่เห็นได้ชัดในตอนนี้ คือ

-

เงินเฟ้อสหรัฐฯ ที่ยังอยู่ในระดับสูงต่อเนื่อง และ ยังไม่มีท่าทีว่าจะลดลงง่าย ๆ

-

เกิดความเสี่ยงที่จะเกิดสภาวะเศรษฐกิจถดถอย

-

การควบคุมราคาพลังงานภายในประเทศเป็นไปได้ยาก และ สร้างแรงกดดันต่อสภาวะเงินเฟ้อสูงขึ้น จากการลดกำลังการผลิตของกลุ่มโอเปกพลัส

-

ส่งผลกระทบต่อเศรษฐกิจโลก และ ตลาดหุ้นโดยรวม

โดยจากข้อมูล Dot Plot ได้บ่งบอกว่าทิศทางดอกเบี้ยยังมีแนวโน้มขาขึ้นต่อเนื่องในปี 2023 ทำให้เกิดความกดดันผลตอบแทนทั้งในตลาดตราสารหนี้ และ ตลาดหุ้น อีกทั้งตัวเลขเศรษฐกิจสหรัฐฯ ยังเกิดการหดตัวเป็นเศรษฐกิจถดถอยทางเทคนิค

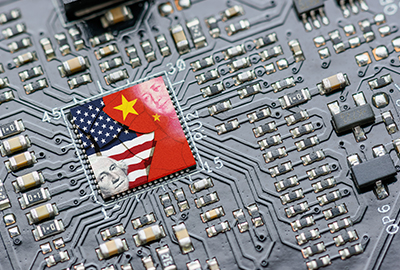

สงครามการค้าด้านเทคโนโลยีของ 2 ยักษ์ใหญ่โลก

ปัจจุบันอุตสาหกรรมที่ดูจะมีมูลค่าทางธุรกิจสูงขึ้นอย่างต่อเนื่อง และ จะกลายเป็นตลาดที่มีนัยสำคัญต่อ GDP โลก อย่างตลาดเซมิคอนดักเตอร์ ซึ่งในช่วงเวลาที่ผ่านมาตลาดนี้เติบโตเฉลี่ยปีละ 8.5% โดยการเติบโตสำคัญเกิดในภูมิภาคของเอเชีย และ แปซิฟิก ซึ่งก็คือ จีน และ สหรัฐฯ นั่นเอง

ดังนั้นจึงจะเห็นว่าช่วงหลังนี้ 2 มหาอำนาจนั้นได้มีการแข่งขันอย่างรุนแรงในตลาดนี้ด้วยการออกนโยบายสนับสนุนเพื่อการส่งเสริม และ พัฒนา แต่ก็ได้มีการออกมาตรการตอบโต้ซึ่งกันและกันเพื่อขัดขวางอีกฝ่าย ไม่ว่าจะเป็น

-

สหรัฐอเมริกา ออกมาตรการจำกัดการส่งออกชิปให้จีนเพื่อป้องกันไม่ให้จีนเข้าถึงชิประดับ Hi-End ส่งผลกระทบต่ออุตสาหกรรมการผลิตชิปจีน ซึ่งกระทบต่อโอกาสในการพัฒนาเทคโนโลยี โดยเฉพาะทางการทหาร อีกทั้งการห้ามพลเมืองสหรัฐฯ ทำงานให้กับบริษัทผู้ผลิตชิปของจีน ก็ทำให้เกิดความยุ่งยาก เพราะ ปัจจุบันทั้งชาวจีน และ ไต้หวันถือหนังสือเดินทางสหรัฐฯ และ ทำงานอยู่ในฝ่ายงาน หรือ สนับสนุนด้านเทคนิคในธุรกิจนี้เป็นจำนวนมาก

-

ประเทศจีน ก็มีกฏเกณฑ์ใหม่กำหนดให้บุคคลในสหรัฐฯ ต้องขอใบอนุญาตสำหรับกิจกรรมต่าง ๆ ที่ผลิตชิปในจีน ซึ่งอาจส่งผลต่อยอดขายชิ้นส่วนของตลาดเซมิคอนดักเตอร์ของสหรัฐฯ เนื่องจาก ปริมาณความต้องการของตลาดนี้ในจีนเรียกได้ว่ามีสัดส่วนสูงถึง 1 ใน 4 ของตลาดโลกเลยทีเดียว

จากมาตรการกีดกันทางการค้า ของทั้ง 2 ประเทศ และ ความเปราะบางของห่วงโซ่อุปทานของตลาดเซมิคอนดักเตอร์ อาจส่งผลเป็นวงกว้างในตลาดโลก รวมถึงเศรษฐกิจไทยอย่าง

-

Supply Shock ซึ่งส่งผลต่อระดับราคาของสินค้า หรือ บริการที่เกี่ยวข้อง

-

อัตราเงินเฟ้อทั่วไปเพิ่มสูงขึ้น

-

ความล่าช้าในการผลิตของสินค้า อาทิ รถยนต์

คำแนะนำการลงทุน ท่ามกลางวิกฤตที่ผันผวน

ด้วยสถานการณ์ต่าง ๆ ที่เกิดขึ้นแม้ว่าจะดูเหมือนเป็นเรื่องที่ไกลตัว แต่เศรษฐกิจโลกต่างมีความเชื่อมโยงสัมพันธ์กันอย่างหลีกเลี่ยงไม่ได้ อีกทั้งการที่ FED เร่งขึ้นดอกเบี้ยเพื่อการสกัดเงินเฟ้อ ยังคงเป็นปัจจัยที่ทำให้ตลาดหุ้นมีความผันผวนที่น่าเป็นห่วง แต่การถือเงินสดไว้ก็อาจไม่ใช่ทางเลือกที่ดีที่สุด ดังนั้นคำแนะนำการลงทุนท่ามกลางวิกฤตนี้คือ นักลงทุนสามารถเก็บเงินผ่านกองทุนตราสารหนี้ระยะสั้นเนื่องจากผลตอบแทนไม่ต้องเสียภาษี

-

นักลงทุนที่สามารถรับความเสี่ยงและความผันผวน ลงทุนได้ยาว ควรทยอยลงทุนโดยเลือกลงทุนในประเทศที่มีโอกาสการเติบโตต่อเนื่อง นโยบายประเทศสนับสนุนเศรษฐกิจอย่างเวียดนามซึ่งช่วงที่ผ่านมาราคาหุ้นได้ปรับตัวตามตลาดโลก และ แรงเทขายจากนักลงทุนรายย่อยที่ถูก Margin Call

-

นักลงทุนที่ต้องการกระจายการลงทุน สามารถลงทุนได้ในช่วงทุกวัฎจักรเศรษฐกิจการลงทุนผ่านกองทุนรวมผสมถือว่าเป็นอีกกลยุทธ์นึงที่เหมาะสม เน้นลงทุนในระยะยาว มีความอดทนถือครองเพื่อก้าวข้ามวิกฤตและ รับผลตอบแทนที่ดีในอนาคต

K-Expert กานต์พิชชา แดงพิบูลย์สกุล AFPT

ฝ่ายพัฒนาการให้คำปรึกษาลูกค้า

กองทุนแนะนำ

K-GINCOME

รายละเอียดกองทุน

ซื้อกองทุนง่าย ๆ บน KPLUS

K-GINCOME-A(A)

|

|

K-GINCOME-A(R)

|

|

K-GINCOME-SSF

|

|

ทำไมต้อง K-GINCOME

-

กองทุนเน้นกระจายการลงทุนในหลากหลายสินทรัพย์ทั่วโลกกว่า 3,000 สินทรัพย์

-

เน้นลงทุนในสินทรัพย์ที่มีการจ่ายรายได้สม่ำเสมอ

-

มีกลยุทธ์การลงทุนกว่า 550 กลยุทธ์และมีผู้เชี่ยวชาญในแต่ละสินทรัพย์กว่า 50 คน ทำหน้าที่มุ่งหาโอกาสลงทุนในสินทรัพย์ที่สร้างรายรับสม่ำเสมอ

เหมาะกับใคร

-

ผู้ลงทุนที่ต้องการกระจายความเสี่ยงและไม่มีเวลาปรับพอร์ตด้วยตนเอง

-

ผู้ลงทุนที่มีประสบการณ์ลงทุนหุ้นต่างประเทศ สามารถรับความเสี่ยงได้

-

ผู้ลงทุนที่สามารถลงทุนระยะยาวได้มากกว่า 5 ปีขึ้นไป

-

ผู้ลงทุนที่สามารถรับความเสี่ยงจากอัตราแลกเปลี่ยนได้

ปัจจัยเสี่ยงที่ต้องติดตาม

-

ปัญหาเงินเฟ้อที่ยังอยู่ระดับสูง ส่งผลต่อนโยบายทางการเงินและการขึ้นดอกเบี้ยของธนาคารกลางทั่วโลก

-

ผลการเลือกตั้งกลางเทอมของสหรัฐฯ ที่ส่งผลต่อนโยบายกระตุ้นเศรษฐกิจของรัฐบาลในระยะถัดไป

-

มาตรการสนับสนุนและตอบโต้ที่เพิ่มขึ้นของสงครามเซมิคอนดักเตอร์ระหว่างสหรัฐและจีน

ที่มาของข้อมูล :