สถานการณ์การแพร่ระบาดของโควิด-19 ในบ้านเรา นอกจากจะส่งผลกระทบต่อเศรษฐกิจของประเทศ และวิถีชีวิตความเป็นอยู่ของผู้คนแล้ว ยังส่งผลกระทบถึงสถานการณ์การลงทุน รวมไปถึงผลตอบแทนจากการลงทุนอีกด้วย ซึ่งปฏิเสธไม่ได้เลยว่าการที่ตลาดหุ้นไทยมีความผันผวนสูง ส่วนหนึ่งมาจากสถานการณ์โควิด-19 ทำให้เราคาดการณ์ทิศทางและผลตอบแทนได้ยาก ครั้นจะเก็บเงินไว้เฉยๆ ดอกเบี้ยเงินฝากในปัจจุบันก็น้อยนิด ฝากออมทรัพย์ได้แค่ 0.25% ต่อปีเท่านั้น แล้วถ้าอยากได้ผลตอบแทนดีๆ แต่ความเสี่ยงไม่สูงมาก มีทางเลือกอะไรให้ลงทุนบ้าง K-Expert มีคำแนะนำมาฝาก

กองทุนที่มีโอกาสให้ผลตอบแทนดี แต่ความเสี่ยงไม่สูงมากมีอยู่จริง กองทุนที่ว่านี้คือ “กองทุน Structure Fund” นั่นเอง มาทำความรู้จักกับกองทุนประเภทนี้กัน

กองทุน Structure Fund เป็นกองทุนที่มีการกำหนดอายุโครงการไว้แน่นอน เช่น 1 ปี แต่มีความพิเศษหรือแตกต่างจากกองทุนที่มีการกำหนดอายุโครงการทั่วไปตรงที่มีการนำเงินบางส่วนไปลงทุนในสัญญาซื้อขายล่วงหน้าประเภทสัญญาออปชั่น หรือวอร์แรนท์ที่มีการจ่ายผลตอบแทนอ้างอิงกับสินทรัพย์อ้างอิงที่กำหนดไว้อย่างหุ้น เช่น ดัชนี SET50, SET100 หรือสินค้าโภคภัณฑ์อย่างทองคำ หรือน้ำมัน เพื่อโอกาสสร้างผลตอบแทนที่สูงขึ้น โดยกองทุนประเภทนี้ไม่ได้มีเสนอขายบ่อยๆ มักจะออกมาในช่วงที่ตลาดหุ้น ราคาทองคำ หรือราคาน้ำมันคาดการณ์ได้ยาก ไม่รู้ว่าจะปรับตัวขึ้นหรือลง หรือมีทิศทางไม่ชัดเจน และในช่วงที่อัตราดอกเบี้ยต่ำนั่นเอง ลองมาดูรายละเอียดกัน

นโยบายการลงทุน

เริ่มจากนโยบายการลงทุนก่อน กองทุนประเภทนี้มีโครงสร้างเงินลงทุนอยู่ 2 ส่วน ดังนี้

ส่วนที่ 1 ลงทุนในเงินฝากและตราสารหนี้ทั้งในและ/หรือต่างประเทศ ประมาณ 98-99% เมื่อครบกำหนดอายุโครงการก็จะได้รับผลตอบแทนเป็นดอกเบี้ย ทำให้เงินส่วนนี้งอกเงยขึ้นมาเป็น 100% เท่ากับเงินต้นที่เรานำไปลงทุนนั่นเอง

ส่วนที่ 2 ลงทุนในสัญญาซื้อขายล่วงหน้าประเภทสัญญาออปชั่น หรือวอร์แรนท์ ประมาณ 1-2% เพื่อให้การจ่ายผลตอบแทนอ้างอิงกับสินทรัพย์อ้างอิงที่กำหนดไว้ เพื่อโอกาสสร้างผลตอบแทนที่สูงขึ้น

เงื่อนไขการจ่ายผลตอบแทน

สำหรับเงื่อนไขการจ่ายผลตอบแทนของเงินส่วนที่ 2 นั้นมี 4 กรณีด้วยกัน ขึ้นอยู่กับราคาปิดของสินทรัพย์อ้างอิงนั้นๆ เปรียบเทียบกับราคาของสินทรัพย์อ้างอิง ณ วันเริ่มต้นโครงการว่าเปลี่ยนแปลงไปอย่างไร เข้าเงื่อนไขใด และจะได้รับผลตอบแทนเท่าไหร่ ขอยกตัวอย่างให้ดูสัก 2 ตัวอย่างดังนี้

ตัวอย่างที่ 1 เชื่อว่าสินทรัพย์อ้างอิงปรับตัวสูงขึ้นในกรอบที่กำหนด

กรณีที่ 1 ก่อนครบกำหนดโครงการ หากราคาปิดของสินทรัพย์อ้างอิงสูงกว่ากรอบที่กำหนด เช่น สูงกว่า 12% ก็จะได้รับผลตอบแทนชดเชยตตามที่กำหนด เช่น 0.25% บวกกับเงินต้น

กรณีที่ 2 ณ วันครบกำหนดโครงการ หากราคาปิดของสินทรัพย์อ้างอิงสูงกว่ากรอบที่กำหนด เช่น สูงกว่า 12% ก็จะได้รับผลตอบแทนชดเชยตตามที่กำหนด เช่น 0.25% บวกกับเงินต้น

กรณีที่ 3 ณ วันครบกำหนดโครงการ หากราคาปิดของสินทรัพย์อ้างอิงอยู่ในกรอบที่กำหนด เช่น สูงกว่า 0% แต่ไม่เกิน 12% หรือเรียกว่า “Knock-out” ก็จะได้รับผลตอบแทนโดยคำนวณดังนี้

อัตราร่วม*ค่าการเปลี่ยนแปลง*เงินต้น เช่น (35%*12%*)*1,000,000 เท่ากับว่ามีโอกาสได้ผลตอบแทนสูงสุด 4.2% บวกกับเงินต้น

กรณีที่ 4 ณ วันครบกำหนดโครงการ หากราคาปิดของสินทรัพย์อ้างอิงต่ำกว่าวันเริ่มต้นโครงการ ก็จะไม่ได้รับผลตอบแทน แต่จะได้เงินต้นคืน

จากรูปจะเห็นว่าลักษณะการจ่ายผลตอบแทนมีหน้าตาคล้ายกับปลาฉลาม จึงเรียกกองทุนแบบนี้อีกชื่อหนึ่งว่า “Shark Fin”

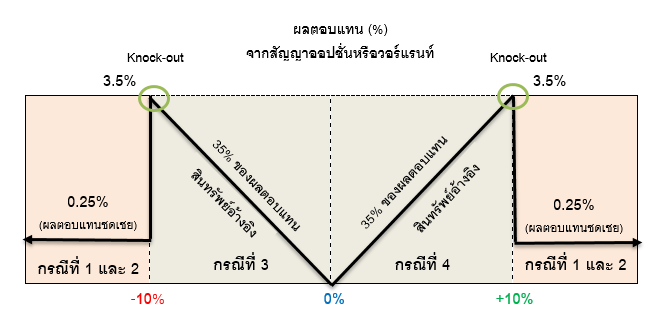

ตัวอย่างที่ 2 เชื่อว่าสินทรัพย์อ้างอิงมีทิศทางไม่ชัดเจน

กรณีที่ 1 ก่อนครบกำหนดโครงการ หากราคาปิดของสินทรัพย์อ้างอิงสูงหรือต่ำกว่ากรอบที่กำหนด เช่น สูงหรือต่ำกว่า 10% ก็จะได้รับผลตอบแทนชดเชยตตามที่กำหนด เช่น 0.25% บวกกับเงินต้น

กรณีที่ 2 ณ วันครบกำหนดโครงการ หากราคาปิดของสินทรัพย์อ้างอิงสูงหรือต่ำกว่ากรอบที่กำหนด เช่น สูงหรือต่ำกว่า 10% ก็จะได้รับผลตอบแทนชดเชยตตามที่กำหนด เช่น 0.25% บวกกับเงินต้น

กรณีที่ 3 ณ วันครบกำหนดโครงการ หากราคาปิดของสินทรัพย์อ้างอิงอยู่ในกรอบที่กำหนดในทางลบ เช่น ต่ำกว่า 0% แต่ไม่เกิน -10% ก็จะได้รับผลตอบแทนโดยคำนวณดังนี้

อัตราร่วม*ค่าการเปลี่ยนแปลง*เงินต้น เช่น (35%*10%*)*1,000,000 เท่ากับว่ามีโอกาสได้ผลตอบแทนสูงสุด 3.5% บวกกับเงินต้น

กรณีที่ 4 ณ วันครบกำหนดโครงการ หากราคาปิดของสินทรัพย์อ้างอิงอยู่ในกรอบที่กำหนดในทางบวก เช่น สูงกว่า 0% แต่ไม่เกิน +10% ก็จะได้รับผลตอบแทนโดยคำนวณดังนี้

อัตราร่วม*ค่าการเปลี่ยนแปลง*เงินต้น เช่น (35%*10%*)*1,000,000 เท่ากับว่ามีโอกาสได้ผลตอบแทนสูงสุด 3.5% บวกกับเงินต้น

จะเห็นว่าเงื่อนไขการจ่ายผลตอบแทนแบบนี้ ไม่ว่าสินทรัพย์อ้างอิงจะปรับขึ้นหรือลง หากอยู่ในกรอบที่กำหนด เราก็มีโอกาสได้ผลตอบแทนสูง แต่ผลตอบแทนสูงสุดอาจไม่สูงเท่ากรณีที่เชื่อว่าสินทรัพย์อ้างอิงจะปรับตัวสูงขึ้นในทางเดียว

เงื่อนไขการลงทุน

เนื่องจากกองทุนประเภทนี้เป็นกองทุนที่มีความเสี่ยงสูงหรือซับซ้อนจึงมีเงื่อนไขการลงทุนที่อาจแตกต่างจากกองทุนทั่วไป ได้แก่

• ลักษณะของผู้ลงทุน

ผู้ลงทุนจะต้องเป็นประเภทผู้ลงทุนรายใหญ่ และมีเงินลงทุนสูงเท่านั้น ผู้ลงทุนรายย่อยไม่สามารถลงทุนได้

• เงินลงทุนเริ่มต้น

ในการลงทุนกำหนดมูลค่าของเงินลงทุนขั้นต่ำไว้ที่ 500,000 บาท

• ระยะเวลาการลงทุน

มีการกำหนดระยะเวลาการลงทุนไว้ชัดเจน เช่น ประมาณ 1 ปี

• ช่องทางการลงทุน

ผู้ลงทุนสามารถลงทุนได้ที่สาขาธนาคาร ลงทุนผ่านบริการซื้อ ขาย สับเปลี่ยนกองทุนทางโทรศัพท์ (BOD) หรือ ส่งคำสั่งผ่านทางอีเมล

• การขายคืนหน่วยลงทุน

ผู้ลงทุนไม่สามารถขายคืนหน่วยลงทุนก่อนครบกำหนดอายุโครงการได้

ข้อดีและข้อจำกัดของกองทุน

เมื่อรู้จักกองทุนประเภทนี้แล้ว คราวนี้ลองมาดูข้อดีและข้อจำกัดของกองทุนประเภทนี้กันบ้างว่ามีอะไรบ้าง

ข้อดี

1. มีโอกาสได้รับผลตอบแทนสูงกว่าเงินฝาก และมีการจำกัดความเสี่ยงคือ ในกรณีที่สินทรัพย์อ้างอิงนั้นปรับตัวลง เงินที่เรานำไปลงทุนก็จะไม่ขาดทุน

2. โอกาสที่เงินต้นหายน้อยมาก เนื่องจากเงินส่วนใหญ่นำไปลงทุนในเงินฝากและตราสารหนี้ที่มีอันดับความน่าเชื่อถืออยู่ในอันดับที่สามารถลงทุนได้ เรียกได้ว่ามีความน่าเชื่อถือสูง จึงมีโอกาสได้เงินต้นคืน 100% เมื่อครบกำหนด

3. ไม่ต้องรับรู้ผลขาดทุนหากสินทรัพย์อ้างอิงปรับตัวลง เมื่อเทียบกับกรณีที่เรานำเงินไปลงทุนในหุ้น ทองคำหรือน้ำมันด้วยตัวเองโดยตรง ซึ่งหากราคาหุ้น ทองคำ หรือน้ำมันปรับตัวลง เราจะรับรู้ผลขาดทุนทันที

ข้อจำกัด

1. ไม่การันตีผลตอบแทน ไม่เหมือนกับการฝากเงินที่เราจะทราบผลตอบแทนที่แน่นอน แต่ก็พอจะทราบประมาณการณ์ผลตอบแทนที่จะได้รับในแต่ละกรณีได้

2. ได้รับเงินคืนเมื่อครบกำหนดอายุโครงการ เนื่องจากต้องรอให้เงินส่วนที่ไปลงทุนในตราสารหนี้ครบกำหนดก่อน ผู้ลงทุนบางคนอาจมองว่าเป็นการเสียโอกาสหากเกิดสถานการณ์ที่ทำให้ทราบผลตอบแทนแล้ว แต่ไม่สามารถนำเงินออกมาได้ หากเงินส่วนนี้เราแบ่งมาลงทุนจากเงินฝากซึ่งได้ผลตอบแทนเท่ากัน ก็ไม่ถือเป็นการเสียโอกาสแต่อย่างใด

ใครเหมาะกับกองทุนแบบนี้

กองทุนแบบนี้เหมาะกับ

- คนที่รับความเสี่ยงได้ไม่สูงมาก คาดหวังผลตอบแทนสูงกว่าเงินฝาก และยอมรับผลตอบแทนที่อาจต่ำกว่าการลงทุนในสินทรัพย์อ้างอิงโดยตรงได้ เช่น หุ้น ทองคำ เป็นต้น

เนื่องจากกองทุนประเภทนี้มีโอกาสให้ผลตอบแทนที่สูงกว่าเงินฝาก แต่จำกัดความเสี่ยงและการขาดทุน จึงเหมาะกับคนที่รับความเสี่ยงได้น้อย แต่คาดหวังผลตอบแทนที่สูงกว่าเงินฝาก และยอมรับผลตอบแทนที่อาจต่ำกว่าการลงทุนในสินทรัพย์อ้างอิงโดยตรงได้ เช่น หุ้น ทองคำ เป็นต้น

- คนที่สามารถลงทุนได้นานครบกำหนดอายุโครงการ

เนื่องจากไม่สามารถขายคืนหน่วยลงทุนก่อนครบกำหนดอายุโครงการได้ ดังนั้น คนที่เหมาะกับกองทุนนี้คือ คนที่มีเงินเย็นและยังไม่มีความจำเป็นต้องใช้เงินส่วนนี้ภายในกำหนดอายุโครงการ โดยอาจจะแบ่งเงินจากบัญชีออมทรัพย์หรือกองทุนตลาดเงินมาลงทุนเพื่อสร้างผลตอบแทน

สำหรับคนที่คิดว่าไม่เหมาะกับกองทุน Structure Fund ขอแนะนำ “กองทุน Term Fund Plus” ที่ลงทุนในกองทุนต่างประเทศและเงินฝากต่างประเทศ เพื่อโอกาสรับผลตอบแทนที่สูงกว่าเงินฝาก ระยะเวลาลงทุน 1 ปี เริ่มต้นลงทุนเพียง 500 บาท และสามารถลงทุนได้ทุกช่องทาง ทั้งผ่านแอปพลิเคชัน K PLUS, K-My Funds หรือทาง K-Cyber Invest และสาขาของธนาคาร

การเปิดใจเรียนรู้สิ่งใหม่ๆ และศึกษาหาข้อมูลจนเข้าใจ นอกจากจะช่วยเปิดโลกการเงินการลงทุนของเราให้กว้างขึ้นแล้ว ยังช่วยให้เราไม่พลาดโอกาสได้รับผลตอบแทนที่ดีจากการลงทุน และมีความมั่งคั่งมากขึ้น ไม่ว่าจะอยู่ในสถานการณ์ไหนก็ตาม

บทความที่เกี่ยวข้อง:

ผลิตภัณฑ์ที่เกี่ยวข้อง :